|

<신설>

|

01 내부통제기준 및 준법감시인

|

|

<신설>

|

1. 관련 규정 등

자본시장법

| 제28조(내부통제기준 및 준법감시인)

| 제449조(과태료)

| 자본시장법 시행령

| 제31조(내부통제기준 등)

| 제32조(준법감시인 등)

| 금융투자업규정

| 제2-22조(내부통제기준의 설정)

| 제2-23조(지점에 관한 내부통제)

| 제2-24조(파생상품 영업에 관한 내부통제)

| 제2-25조(투자중개업자의 투자자계좌의 관리·감독에 관한 내부통제)

| 제2-26조(매매주문처리에 관한 내부통제)

| 제2-27조(투자자 예탁재산의 보관에 관한 내부통제)

| 제2-28조(정보제공기준에 관한 내부통제)

| 제2-29조(투자자 신용정보의 관리·보호에 관한 내부통제)

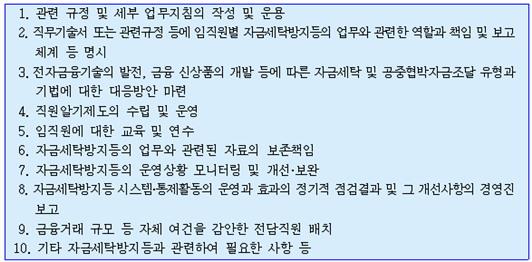

| 제2-30조(자금세탁행위의 효율적 방지체계 구축·운영에 관한 내부통제)

| 제2-31조(민원 및 분쟁의 처리에 관한 내부통제)

| 제2-32조(위탁증거금·결제대금 미납 및 미수금의 처리 등에 관한 내부통제)

| 별표6(내부통제기준의 설정·운영 기준)

| 표준내부통제기준

(금융투자협회)

| 제4조(세부 지침 등의 제정) 내지 제24조(위법·부당행위에 대한 조치 등)

제95조(업무의 공정한 영위 및 이해상충방지) 내지 제97조(기업실사 수행시 참여의무자)

|

|

|

<신설>

|

2. 준법감시제도 법제 변경

❏ 자본시장법상 준법감시제도 관련 조항이"금융회사의 지배구조에 관한 법률"*로 이관 | * | 은행, 금융투자업자, 보험회사, 상호저축은행, 여신전문금융회사, 금융지주회사 등 6개 업권의 지배구조관련 조항을 총괄하여 규정 |

➤ 금융회사의 지배구조에 관한 법률 제정(2015.7.31, 시행 2016.8.1.) - 관련 시행령은 제정 작업 진행 중 ➤ 자본시장법 중 금융투자업자의 지배구조 관련 조항(제22조 ∼ 제29조)은 동 법률로 이관되었으며, 2016.7.31까지만 유효 ❏"금융회사의 지배구조에 관한 법률"상 준법감시제도 개선 사항 ➤ 준법감시인의 지위 강화(금융회사의 지배구조에 관한 법률 제25조) - 준법감시인을 이사회에서 임면(해임시 2/3이상 찬성으로 의결)하고 임기(2년) 보장 - 사내이사 또는 업무집행책임자 중에서 선임* | * | 대통령령으로 정하는 금융회사 또는 외국금융회사의 국내지점은 직원으로 선임 가능 |

- 직원을 준법감시인으로 선임하는 경우 기간제근로자 또는 단시간근로자 중 선임 금지 - 준법감시인의 보수 및 평가기준을 금융회사의 재무적 경영성과와 별도로 운영 ➤ 준법감시인의 자격요건 정비(금융회사의 지배구조에 관한 법률 제26조) - 문책경고 및 감봉요구 이상의 조치를 받은 경우에 한해 자격을 제한 ※ 주의, 주의적 경고, 견책 등 경미한 제재를 받은 경우에는 준법감시인의 자격 유지 ➤ 금융회사의 위험관리기준 마련 의무화 및 위험관리책임자 도입("금융회사의 지배구조에 관한 법률"제27조, 제28조) 금융회사 지배구조에 관한 법률

제24조(내부통제기준) ① 금융회사는 법령을 준수하고, 경영을 건전하게 하며, 주주 및 이해관계자 등을 보호하기 위하여 금융회사의 임직원이 직무를 수행할 때 준수하여야 할 기준 및 절차(이하"내부통제기준"이라 한다)를 마련하여야 한다.

② 제1항에도 불구하고 금융지주회사가 금융회사인 자회사등의 내부통제기준을 마련하는 경우 그 자회사등은 내부통제기준을 마련하지 아니할 수 있다.

③ 내부통제기준에서 정하여야 할 세부적인 사항과 그 밖에 필요한 사항은 대통령령으로 정한다.

제25조(준법감시인의 임면 등) ① 금융회사(자산규모 등을 고려하여 대통령령으로 정하는 투자자문업자 및 투자일임업자는 제외한다)는 내부통제기준의 준수 여부를 점검하고 내부통제기준을 위반하는 경우 이를 조사하는 등 내부통제 관련 업무를 총괄하는 사람(이하"준법감시인"이라 한다)을 1명 이상 두어야 하며, 준법감시인은 필요하다고 판단하는 경우 조사결과를 감사위원회 또는 감사에게 보고할 수 있다.

② 금융회사는 사내이사 또는 업무집행책임자 중에서 준법감시인을 선임하여야 한다. 다만, 자산규모, 영위하는 금융업무 등을 고려하여 대통령령으로 정하는 금융회사 또는 외국금융회사의 국내지점은 사내이사 또는 업무집행책임자가 아닌 직원 중에서 준법감시인을 선임할 수 있다.

③ 금융회사(외국금융회사의 국내지점은 제외한다)가 준법감시인을 임면하려는 경우에는 이사회의 의결을 거쳐야 하며, 해임할 경우에는 이사 총수의 3분의 2 이상의 찬성으로 의결한다.

④ 준법감시인의 임기는 2년 이상으로 한다.

⑤ 금융회사는 준법감시인을 제2항 단서에 따라 직원 중에서 선임하는 경우「기간제 및 단시간근로자 보호 등에 관한 법률」에 따른 기간제근로자 또는 단시간근로자를 준법감시인으로 선임하여서는 아니 된다.

⑥ 금융회사는 준법감시인에 대하여 회사의 재무적 경영성과와 연동하지 아니하는 별도의 보수지급 및 평가 기준을 마련하여 운영하여야 한다.

제26조(준법감시인의 자격요건) ① 준법감시인은 다음 각 호의 요건을 모두 충족한 사람이어야 한다.

1. 최근 5년간 이 법 또는 금융관계법령을 위반하여 금융위원회 또는 금융감독원(「금융위원회의 설치 등에 관한 법률」에 따른 금융감독원을 말한다. 이하 같다)의 원장(이하"금융감독원장"이라 한다), 그 밖에 대통령령으로 정하는 기관으로부터 제35조제1항 각 호 및 제2항 각 호에 규정된 조치 중 문책경고 또는 감봉요구 이상에 해당하는 조치를 받은 사실이 없을 것

|

- 위험관리책임자 지위 및 자격 등 : 준법감시인에 준함

|

|

<신설>

|

3. 준법감시제도 개요(이하 내용은 현행 자본시장법령상 내용을 기준으로 함)

❏ 준법감시(Compliance)의 정의 ➤ 준법감시(Compliance)란 회사의 임·직원이 제반법규 등을 철저하게 준수하도록 사전 또는 상시적으로 통제·감독하는 것으로서, 회사가 임직원으로 하여금 직무를 수행함에 있어 법규를 준수해 나가도록 준법감시체제(Compliance System)를 스스로 마련하고 이를 운영·점검하는 활동을 의미함 [용어의 의미]

-"Compliance"란 용어의 사전적 의미는"정해진 법규를 준수한다"라는 뜻이며, 우리나라의 경우 그 동안 Compliance에 대해 업무범위, 방법 등에 대한 정의가 없었으나 2000.1.21 증권거래법 개정 및 2009.2.4 자본시장법 제정 이후"준법감시"로 통칭되고 있음

[준법감시체제(Compliance System)]

- 미국, 일본 등 선진국의 경우"Compliance"를"법규준수"로 한정하고 있는 것이 일반적이나, 우리나라는 법규준수에 한정되지 않고 법규준수 및 리스크관리 등을 포함한 내부통제체제 전반을 의미하고 있음

|

❏ 준법감시제도 ➤ 2000년 1월 21일 증권거래법 등 각종 금융업에 관한 법률이 개정되면서 내부통제제도와 아울러 준법감시인이라는 제도가 새롭게 도입(증권거래법 폐지와 함께 2009년 2월 4일 시행된 자본시장법 제28조에 근거를 두고 있음) ➤ 준법감시인은 법규준수, 리스크관리 등 내부통제체제에 대한 총괄 및 준법상황을 일원적으로 감시·관리할 책임을 맡고 있으며, 이를 위하여 임직원이 그 직무를 수행하는 데 있어 따라야 할 기본적인 절차와 기준(내부통제기준)을 정하여 시행하도록 하고 있음 [내부통제(Internal Control)]

- 내부감사(Internal Audit), 준법감시(Compliance)는 물론 통제환경의 구축, 위험평가체제, 통제활동, 정보와 전달체계 등 조직 전반에 대한 통제를 포괄하는 개념으로 이사회, 경영진, 기타 직원이 운영의 효과성 및 효율성, 재무보고의 신뢰성, 법규준수 등의 목적 달성을 위한 합리적인 확신을 제공하는 과정(Process)임

→ 즉, 컴플라이언스를 포함한 경영관리·통제시스템을 의미

[컴플라이언스 시스템(Compliance System)의 구성]

- 컴플라이언스 시스템을 구성하고 있는 핵심요소로는 ①법규준수정책 내지 기본방침 ②컴플라이언스 기준과 절차 ③준법감시조직(부서) ④준법감시매뉴얼 ⑤임직원 행위규범(Code of Conduct) ⑥컴플라이언스 점검(모니터링과 조사) ⑦연수 및 교육 등이 있음

|

|

|

<신설>

|

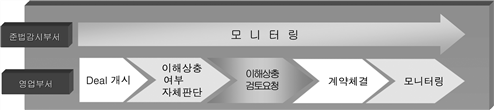

4. 준법감시 조직

❏ 이사회(자본시장법 시행령 제31조 제2항, 표준내부통제기준 제6조) ➤ 내부통제체제의 구축 및 운영에 관한 기준(내부통제기준)에 대한 제·개정권 보유 ❏ 대표이사(표준내부통제기준 제7조) ➤ 내부통제체제의 구축 및 운영에 필요한 제반사항을 수행·지원하고 적절한 내부통제 정책을 수립하여야 하며, 다음 각 호의 사항에 대한 책임 및 의무가 있음 - 회사 설립 목표의 효율적인 달성을 위해 적절한 내부통제체제를 구축·유지·운영하고 이를 감독

- 내부통제체제의 구축·유지·운영에 필요한 인적·물적 자원을 지원

- 조직내 각 업무분야에서 내부통제와 관련된 제반 정책 및 절차가 지켜질 수 있도록 각 부서 등 조직 단위별로 적절한 임무와 책임 부여

|

❏ 준법감시인(표준내부통제기준 제8조, 제14조, 제15조) ➤ 이사회 및 대표이사의 지휘를 받아 그 업무를 수행하며, 대표이사와 감사(위원회)에 아무런 제한 없이 보고할 수 있음 ➤ 회사의 내부통제체제 및 내부통제기준의 적정성을 정기적으로 점검하고 점검결과 문제점 또는 미비사항이 발견된 경우 이의 개선 또는 개정을 요구할 수 있음 ※ 6. 준법감시인에서 상세내역 후술 ➤ 회사는 준법감시업무가 효율적으로 수행될 수 있도록 충분한 경험과 능력을 갖춘 적절한 수의 인력으로 구성된 지원조직(준법감시부서)을 갖추어 준법감시인의 직무수행을 지원하여야 함 표준내부통제기준

제14조(준법감시부서의 설치 및 운영) ① 회사는 준법감시업무가 효율적으로 수행될 수 있도록 충분한 경험과 능력을 갖춘 적절한 수의 인력으로 구성된 지원조직(이하“준법감시부서”라 한다)을 갖추어 준법감시인의 직무수행을 지원하여야 한다.

② 회사는 준법감시업무에 대한 자문기능의 수행을 위하여 준법감시인, 준법감시부서장, 인사담당부서장 및 변호사 등으로 구성된 준법감시위원회를 설치·운영할 수 있다.

③ 회사는 IT부문의 효율적인 통제를 위하여 필요하다고 인정되는 경우 준법감시부서내에 IT분야의 전문지식이 있는 전산요원을 1인 이상 배치하여야 한다.

④ 기타 준법감시조직과 관련한 회사의 조직 및 업무분장은 사규에서 정하는 바에 따른다.

제15조(준법감시업무의 독립성 확보) ① 회사는 준법감시인 및 준법감시부서가 자신의 직무를 공정하게 수행할 수 있도록 업무의 독립성을 보장하여야 하며, 그 직무수행과 관련된 사유로 부당한 인사상의 불이익을 주어서는 아니 된다.

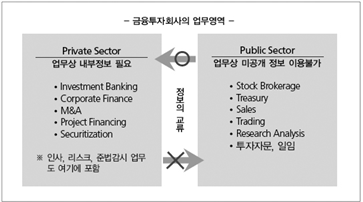

② 준법감시인 및 준법감시부서 직원은 선량한 관리자로서의 주의의무를 다하여 직무를 수행하여야 하며, 다음 각 호의 업무를 수행하여서는 아니 된다.

1. 고유재산 운용업무

2. 회사가 영위하고 있는 금융투자업 및 그 부수업무

3. 회사가 법 제40조에 따라 영위하고 있는 업무

|

준법감시부서(Compliance Department) 운영 사례(△△증권)

| 가. 준법감시인의 지원조직

- 준법감시인의 직무수행을 보좌하기 위한 지원조직으로 준법감시인 하부에 준법감시부서를 둔다.

- 준법감시부서는 준법감시인의 지시, 감독을 받아 회사의 준법감시업무를 수행한다.

나. 준법감시부서의 인원

- 회사는 준법감시업무가 효율적으로 수행될 수 있도록 준법감시부서에 충분한 경험과 능력을 갖춘 적절한 수의 인력을 배치하여야 한다.

- 준법감시부서의 인원은 각 분야별 전문가로 구성함을 원칙으로 하며, 회사는 해당 인력의 인사 이동시 반드시 준법감시인과 사전 협의를 거치고 동 직원에 대한 인사 평정시 준법감시인의 의견을 적극 반영하여야 한다.

다. 준법감시부서와 준법감시부서 직원의 독립성

- 준법감시부서 및 준법감시부서 직원은 준법감시업무와 관련하여 자신의 직무를 독립적으로 수행할 수 있으며, 준법감시업무와 관련하여 어떠한 부서로부터 부당한 간섭이나 지시를 받지 아니한다.

- 준법감시부서의 직원은 준법감시부서 직원으로 재직 또는 재임시 업무수행과 관련된 사유로 인사상의 불이익을 받지 아니한다.

라. 준법감시부서의 주요 업무

- 내부통제기준(시행세칙 포함), 내부통제지침 등의 입안 및 시행

- 법규준수 정책(또는 방침)의 수립

- 준법감시 매뉴얼(Compliance Manual)의 제작

- 법규준수 프로그램의 입안 및 관리

- 준법감시계획 수립 및 결과 보고

- 법규준수체제 운영실태에 대한 모니터링 및 조사

- 임직원의 법규준수와 관련한 정보 수집

- 법규준수 실태에 대한 보고, 시정·개선요구 및 제재(또는 감사) 의뢰

- 일상업무에 대한 법규준수측면 사전검토

- 법규준수 관련 이사회, 경영진, 유관부서에 대한 지원 및 자문

- 고객보호 업무처리의 적정성 점검

- 임직원 윤리강령(또는 행동규범)의 제정·운영

- 법규준수 관련 임직원 교육

- 감독당국 및 감사조직과의 협조 지원

- 준법감시 결과의 기록유지

- 불공정거래, 분쟁예방, 이해상충방지 등을 위한 상시모니터링

- 불법재산의 수수 및 자금세탁행위 방지업무

- 준법감시위원회 관련 업무

- 고객 신용정보의 보호·관리업무

- 기타 준법감시인의 효율적인 업무수행을 위한 업무보조

- 기타 준법감시인이 지시하는 사항

|

❏ 임직원(금융투자업규정 제2-23조, 표준내부통제기준 제9조, 제20조) ➤ 임직원은 수행하는 업무와 관련된 내부통제에 대한 1차적 책임이 있음 ➤ 임직원은 직무를 수행함에 있어 자신의 역할을 이해하고 관련법령 등을 숙지하고 이를 충실히 준수하여야 함 ➤ 준법감시인은 준법감시업무 중 일부를 준법감시업무를 담당하는 임직원에게 위임할 수 있음.(이 경우 위임의 범위와 책임의 한계 등이 명확히 구분되어야 함) 다만, 법령상 준법감시인의 업무로 명시되어 있는 업무는 위임 할 수 없음 ➤ 준법감시업무의 효율적 수행을 위하여 부점별 또는 수개의 부점을 1단위로 하여* 준법감시인 업무의 일부를 위임받아 직원의 관계법령등 및 내부통제기준의 준수여부를 감독할 관리자(영업관리자)를 지명할 수 있음 | * | 원칙적으로 1인이 2 이상의 지점의 영업관리자 업무를 수행하도록 지정하지 못하나, 감독업무 수행에 지장을 주지 않는 등 예외적인 경우 가능(금융투자업규정 제2-23조) |

금융투자업규정

제2-23조(지점에 관한 내부통제) ① 금융투자업자는 지점의 설치에 관한 내부통제기준을 정함에 있어 다음 각 호의 사항을 포함하여야 한다.

1. 지점에 대한 실질적인 통제가 가능하도록 하는 사항. 이 경우 다음 각 목의 사항이 반드시 고려되어야 한다.

가. 영업 및 업무에 대한 본사의 통제 방식과 내용

나. 인사채용 및 관리의 독립성

다. 성과 및 보수체계의 내용과 그 독립성

라. 본사와 해당 영업직원간의 계약 내용

2. 각 지점별 영업관리자의 지정에 관한 사항. 이 경우 다음 각 목의 요건을 모두 충족하는 경우 외에는 단일 영업관리자가 2 이상의 지점의 영업관리자 업무를 수행하도록 지정하지 못한다는 내용이 반영되어야 한다.

가. 감독대상 영업직원수, 영업규모와 내용 및 지점의 지역적 분포가 단일 영업관리자만으로 영업현장을 감시·감독하는 데 특별한 어려움이 없을 것

나. 당해 영업관리자가 대상 지점 중 1개의 지점에 상근하고 있을 것

다. 당해 영업관리자가 수행할 업무의 양과 질이 감독업무 수행에 지장을 주지 아니할 것

② 제1항제2호에 따른 영업관리자는 해당 지점에서 금융투자상품의 거래에 관한 지식과 경험이 부족하여 투자중개업자의 투자권유에 사실상 의존하는 투자자의 계좌를 별도로 구분하여 이들 계좌의 매매거래상황 등을 주기적으로 점검하는 등 직원의 투자권유 등 업무수행에 있어 관련법규 및 내부통제기준을 준수하고 있는지 여부를 감독하여야 한다. <개정 2013.9.17>

|

준법감시담당자(Compliance Manager) 운영 사례(△△증권)

| 가. 용어의 정의 및 주관부서

- 준법감시인의 책무를 위임 받아 직원의 법규준수를 감독할 관리자로서 각 부점에"준법감시 담당자"를 둘 수 있으며 준법감시담당자의 업무에 관한 사항은 준법감시부서에서 관장한다.

- 준법감시인이 지시하거나 대표이사, 감사위원회에서 필요하다고 인정하여 준법감시인을 경유하여 준법감시담당자에게 지시한 사항에 대하여는 준법감시실 직원에 준하여 수명사항을 처리한다.

나. 준법감시담당자의 임면 및 자격 등

- 준법감시담당자는 각 부점당 1인으로 하되, 해당 부점장의 추천을 받아 준법감시인이 임명한다.

- 준법감시담당자는 책임자급 이상인 자(영업점은 고객서비스팀장 포함)로서 당해 부점 근무경력이 6개월 이상인 자로 하며, 해당 부점내에 위 자격요건의 적임자가 없는 등 부득이 한 경우에는 상기 자격요건 이외의 자를 임명할 수 있다. 다만, 영업점 준법감시담당자의 경우 기준 제4.2.8조 제1항의 요건을 모두 구비한 자이어야 한다.

- 준법감시담당자의 임기는 1년을 원칙으로 한다. 다만, 해당 부점에 해당 적임자가 없는 등 준법감시인이 인정하는 경우와 전보에 의한 경우에는 그러하지 아니하다.

- 준법감시담당자가 휴가, 교육 등의 일시적인 사유로 해당업무를 수행할 수 없을 경우, 책임자급 이상인 자(영업점은 고객서비스팀장 포함)중에서 당해 기간 동안 준법감시 업무를 대행할 자를 해당 부점장이 임명한다.

다. 준법감시담당자의 임무

- 업무처리 절차 및 방법의 법규준수 여부 점검

- 시재 및 거래매체의 일치 여부 점검

- 특정 지시사항에 대한 점검 및 조사업무 수행

- 준법감시관련 각종 시달사항 이행 여부 점검

- 준법감시관련 제반 정보 수집

- 주기별 내부통제 체크리스트 점검 업무

- 자금세탁방지업무규정에 따른 혐의거래 보고 업무(고객서비스팀장 겸임시)

- 불공정거래 모니터링시스템 운영기준에 따른 영업점 불공정거래 모니터링 업무

- 기타 법규준수 및 사고예방에 필요한 사항의 점검 및 사전 조치

|

|

|

<신설>

|

5. 내부통제기준

❏ 내부통제기준의 개념 및 제정목적 ➤ 법상 개념 : 금융투자업자가 법령을 준수하고, 자산을 건전하게 운용하며, 이해상충방지 등 투자자를 보호하기 위하여 그 금융투자업자의 임직원이 직무를 수행함에 있어서 준수하여야 할 적절한 기준 및 절차(자본시장법 시행령 제31조 제1항) ➤ 제정 목적 : 금융투자업자가 효율적으로 내부통제제도를 구축·유지함으로써 업무를 영위하는데 필연적으로 발생하는 여러 위험을 효과적으로 관리할 수 있도록 하고, 금융투자업자의 책임 및 통제에 관한 명확한 계통수립과 시행의 기준이 되며, 최고경영진이 적절한 감독임무를 수행토록 함 ❏ 내부통제기준 제·개정 ➤ 금융투자업자(외국 금융투자업자의 지점, 그 밖의 영업소는 제외한다)는 내부통제기준을 제정하거나 변경하고자 하는 경우 이사회의 결의를 거쳐야 함(자본시장법 시행령 제31조 제2항) ➤ 다만, 관계법령등의 제·개정 및 폐지 등에 따른 개정이나 조직체계 변화에 따른 단순 자구수정 등 실질적인 내용의 변경이 수반되지 않는 개정은 이사회 보고로 그 의결에 갈음할 수 있음(표준내부통제기준 제10조 제2항) ➤ 준법감시인은 내부통제기준을 기초로 내부통제의 구체적인 지침, 컴플라이언스 매뉴얼(법규준수 프로그램 포함 가능), 임직원 윤리강령 등을 제정·시행할 수 있음(표준내부통제기준 제10조 제3항) ❏ 내부통제기준의 내용 자본시장법 시행령 제31조(내부통제기준 등) ① 법 제28조제1항에 따른 내부통제기준(이하"내부통제기준"이라 한다)에는 다음 각 호의 사항이 포함되어야 한다.

1. 업무의 분장과 조직구조에 관한 사항

2. 고유재산과 투자자재산의 운용이나 업무를 수행하는 과정에서 발생하는 위험의 관리지침에 관한 사항

3. 임직원이 업무를 수행할 때 준수하여야 하는 절차에 관한 사항

4. 경영의사결정에 필요한 정보가 효율적으로 전달될 수 있는 체제의 구축에 관한 사항

5. 임직원의 내부통제기준 준수 여부를 확인하는 절차·방법과 내부통제기준을 위반한 임직원의 처리에 관한 사항

6. 임직원의 금융투자상품 매매와 관련한 보고 등 법에 따른 불공정행위를 방지하기 위한 절차나 기준에 관한 사항

7. 내부통제기준의 제정이나 변경 절차에 관한 사항

8. 법 제28조제2항에 따른 준법감시인(이하"준법감시인"이라 한다)의 임면절차에 관한 사항

9. 이해상충의 파악·평가와 관리에 관한 사항

10. 집합투자재산이나 신탁재산에 속하는 주식에 대한 의결권 행사와 관련된 법규 및 내부지침의 준수 여부에 관한 사항

11. 집합투자재산이나 신탁재산에 속하는 자산의 매매를 위탁하는 투자중개업자의 선정기준에 관한 사항

12. 그 밖에 내부통제기준에 관하여 필요한 사항으로서 금융위원회가 정하여 고시하는 사항

④ 내부통제기준에 관한 구체적인 기준은 금융위원회가 정하여 고시한다.

금융투자업규정 제2-22조(내부통제기준의 설정) ① 영 제31조제1항제12호에서"금융위원회가 정하여 고시하는 사항"이란 다음 각 호의 사항을 말한다.

1. 지점, 그 밖의 영업소(이하 이 장에서"지점"이라 한다)의 설치 및 각 지점별 영업관리자의 지정 등 그 통제에 관한 사항

2. 각 지점별 파생상품(파생결합증권 및 법 제93조에서 정한 집합투자기구의 집합투자증권을 포함한다. 이하 이 조에서 같다) 영업관리자의 지정 등 파생상품 투자자 보호에 필요한 절차나 기준에 관한 사항

3. 투자중개업자의 투자자계좌의 관리·감독에 관한 사항

4. 매매주문의 처리절차·방법이나 기준에 관한 사항

5. 투자자 예탁재산의 보관·관리방법에 관한 사항

6. 언론기관 등에 대한 업무관련 정보의 제공 절차나 기준에 관한 사항

7. 투자자 신용정보의 관리·보호에 관한 사항

8.「특정 금융거래정보의 보고 및 이용 등에 관한 법률」제2조제4호의 자금세탁행위(이하 이 장에서"자금세탁행위"라 한다)의 효율적 방지체제 구축·운영에 관한 사항

9. 투자자가 제기한 각종 고충·불만사항(이하 이 장에서"민원"이라 한다) 및 투자자와 금융투자업자 사이에 발생한 분쟁(이하 이 장에서"분쟁"이라 한다)의 처리기준 및 절차에 관한 사항

10. 기업의 자금조달을 위한 대표주관회사 업무 영위시 업무의 공정한 영위 및 이해상충방지 등에 관한 사항. 이 경우 대표주관회사의 담당직원의 적격기준, 기업실사 수행의 최소기간 및 법률ㆍ회계전문가 등 참여의무자, 일반적인 조사·검증절차 등에 관한 내용이 포함되어야 한다.

11. 매도 주문 수탁에 관한 사항

② 금융투자업자는 내부통제기준을 설정·운용함에 있어 별표 6 에서 정하는 사항을 준수하여야 한다.

③ 금융투자업자는 내부통제기준을 설정함에 있어 해외지점 또는 해외 현지법인이 그 자산으로 국내법인이 발행한 증권에 대한 투자를 주된 목적으로 하는 역외금융회사 등에 과도하게 투자하지 아니하도록 하는 사항을 포함시켜야 하며, 금융감독원장의 해외 현지법인의 경영관련 사항 등에 관한 점검결과를 반영하여야 한다.

|

내부통제기준의 설정·운영 기준(☞ 금융투자업규정 별표6)

| 1. 금융투자업자는 내부통제에 관한 이사회, 경영진 및 준법감시인 등의 역할을 명확히 구분하여야 하며, 내부통제업무를 위임할 경우에는 위임받은 자와 그 권한을 위임한 자를 명확히 하여야 한다.

2. 금융투자업자는 준법감시업무가 효과적으로 수행될 수 있도록 충분한 경험과 능력을 갖춘 자를 준법감시인으로 선임하여야 하며, 준법감시인이 자신의 책무를 공정하게 집행할 수 있도록 업무상 독립성을 보장하여야 한다.

3. 금융투자업자는 준법감시업무가 효과적으로 수행될 수 있도록 충분한 경험과 능력을 갖춘 적절한 수의 인력을 준법감시조직에 배치하고 업무수행에 필요한 물적자원을 배분하여야 한다.

4. 준법감시인은 직무수행에 필요한 경우 장부 등 금융투자업자의 각종 기록에 접근하거나 각종 회의에 직접 참석할 수 있는 권한이 있어야 하며, 대표이사와 감사 또는 감사위원회에 아무런 제한 없이 보고할 수 있어야 한다.

5. 내부통제기준 및 관련 절차는 문서화되어야 하며 법규 등이 개정될 경우 즉각적으로 수정되거나 재검토되어야 한다.

6. 내부통제기준은 금융투자업자의 가능한 모든 업무활동을 포괄할 수 있어야 하며, 업무절차 및 전산시스템은 적절한 단계로 구분하여 집행되도록 설계되어야 한다.

7. 내부통제기준에서의 준수대상 법률은 원칙적으로 「상법」, 법, 영, 영 제27조제1항에 따른 금융관련법령 및 투자자보호와 직접관련이 있는 법률에 한한다.

8. 금융투자업자는 금지사항 및 의무사항을 정한 법규의 취지를 임직원이 이해하는데 필요한 교육과정을 수립하고 정기적·비정기적으로 필요한 교육을 실시하여야 한다.

9. 금융투자업자는 영업과정에서 발생하는 각종 법규관련 의문사항에 대하여 임직원이 상시에 적절한 지원 및 자문을 받을 수 있는 절차를 마련하여야 한다.

10. 금융투자업자는 중대한 법규위반사항을 사전에 방지하고 내부통제 관련제도의 운영상 나타난 취약점을 조기에 식별하기 위해 법규준수여부 등을 주기적으로 점검하여야 한다.

11. 금융투자업자는 법규준수여부에 대한 점검결과 임직원의 위법 행위를 발견한 경우에는 해당 임직원에 대한 제재, 내부통제의 취약부분 개선 등을 통하여 법규위반사항이 재발하지 않도록 신속하고 효과적인 조치를 취하여야 한다.

12. 금융투자업자는 투자자의 고충사항 및 직원과의 분쟁을 신속하게 처리하기 위하여 적절한 절차를 마련하여야 한다.

13. 금융투자업자는 일반투자자를 대상으로 장외파생상품을 신규 취급하는 경우 당해 상품 구조의 적정성에 대한 심사 절차를 마련하여야 한다.

|

❏ 위반에 대한 제재 ➤ 법 제28조 제1항을 위반하여 내부통제기준을 정하지 않는 자에 대하여는 5천만원 이하의 과태료 부과(자본시장법 제449조 제1항 제9호)

|

|

<신설>

|

6. 준법감시인

❏ 준법감시인의 법적 지위(자본시장법 제28조 제2항, 제5항, 제6항 내지 제9항) ➤ 금융투자업자*는 내부통제기준의 준수 여부를 점검하고 내부통제기준을 위반하는 경우 이를 조사하여 감사위원회 또는 감사에게 보고하는 자(이하"준법감시인"이라 한다)를 1인 이상 두어야 함 | * | 투자자문업이나 투자일임업 외의 다른 금융투자업을 경영하지 아니하는 자로서 최근 사업연도말을 기준으로 그 자가 운용하는 투자일임재산의 합계액이 5천억원 미만인 자 제외 |

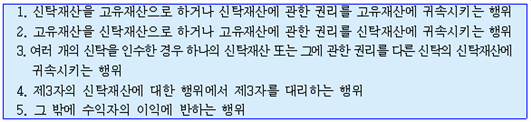

➤ 금융투자업자는 준법감시인을 임면하고자 하는 경우에는 이사회 결의를 거쳐야 함 ➤ 준법감시인은 선량한 관리자의 주의로 그 직무를 수행하여야 하며, 다음 각 호의 업무를 수행하는 직무를 담당하여서는 아니됨 - 해당 금융투자업자의 고유재산의 운용업무

- 해당 금융투자업자가 영위하고 있는 금융투자업 및 그 부수업무

- 해당 금융투자업자가 제40조에 따라 영위하고 있는 업무

|

➤ 금융투자업자는 준법감시인이 그 직무를 독립적으로 수행할 수 있도록 하여야함 ➤ 금융투자업자는 준법감시인을 임면한 때에는 그 사실을 금융위원회에 통보하여야 함 ➤ 금융투자업자의 임직원은 준법감시인이 그 직무를 수행함에 있어 자료나 정보의 제출을 요구하는 경우 이에 성실히 응하여야 함 ➤ 금융투자업자는 준법감시인이었던 자에 대하여 그 직무수행과 관련된 사유로 부당한 인사상의 불이익을 주어서는 아니 됨 ❏ 준법감시인의 권한 및 의무 ➤ 권한(자본시장법 제28조 제2항, 제8항, 표준내부통제기준 제13조) - 내부통제기준 준수 여부 등에 대한 정기 또는 수시 점검 - 업무전반에 대한 접근 및 임직원에 대한 각종 자료나 정보의 제출 요구권 - 임직원의 위법·부당행위 등과 관련하여 이사회, 대표이사, 감사(위원회)에 대한 보고 및 시정 요구 - 이사회, 감사위원회, 기타 주요 회의에 대한 참석 및 의견진술 - 준법감시 업무의 전문성 제고를 위한 연수프로그램의 이수 - 기타 이사회가 필요하다고 인정하는 사항 ➤ 의무(자본시장법 제28조 제2항, 제5항) - 선량한 관리자로서의 의무 - 내부통제기준의 위반사실 발견시 감사위원회에 보고 준법감시인과 타 조직과의 관계 운영사례(△△증권)

| 1. 이사회와의 관계

- 이사회는 효율적인 내부통제를 위한 내부통제제도(또는 체제)의 구축 및 운영에 관한 정책(또는 방침)을 정한다.

- 이사회는 준법감시인을 임면하고, 내부통제기준의 제·개정 권한을 보유한다.

- 감사위원회와 준법감시인의 업무구분이 명확하지 않은 사항에 대해서는 이사회의 의결로 정한다.

2. 대표이사 등 경영진과의 관계

- 대표이사 등 경영진은 내부통제제도(또는 체제) 구축 및 운영에 필요한 인적·물적 자원을 지원하고 준법감시인의 독립성 확보를 위하여 노력한다.

- 대표이사는 준법감시인을 이사회에 추천하고 준법감시결과를 최종 보고 받아 준법감시관련 대책 마련을 지시한다.

- 대표이사는 준법감시부서 소속 직원에 대한 인사 발령시 준법감시인의 의견을 충분히 반영할 수 있도록 사전협의를 거쳐야 하며, 인사평정시에도 준법감시인의 의견을 충분히 반영하여야 한다.

3. 감사위원회와의 관계

- 준법감시인은 내부통제기준 위반 여부를 조사하여 그 조사결과를 감사위원회에 보고 하여야 하며, 감사위원회는 보고사항에 대한 조치결과를 준법감시인에게 통보하는 등 준법감시업무를 지원한다.

- 준법감시인은 위반행위자에 대한 처리방향, 제재의 내용 등을 정하여 감사위원회 앞 제재를 의뢰(Recommend)할 수 있으며, 감사위원회도 위반자에 대한 처리기준을 사전에 마련할 수 있다.

- 감사위원회는 자체감사 업무 수행시 필요한 경우 사안에 따라 준법감시부서와 공동으로 감사업무를 수행하거나 감사계획 및 준법감시인의 준법감시계획 수립시 상호간의 관심사항이 동 계획에 반영될 수 있도록 준법감시인과 협의ㆍ조정한다.

구 분

| 감사위원회

| 준법감시인

| 주요역할

(성 격)

| - 경영진의 직무를 제3자적 관점에서 견제·감시(주주의 입장)

| - 임직원이 직무수행시 스스로 내부통제기준을 준수하도록 하는 체제를 구축·운영(경영진 입장)

| 근거법규

| - 상법, 자본시장법

| - 자본시장법

| 활동주체

| - 감사위원회 및 그 보조기구

| - 준법감시인 및 그 보조기구(전담조직 및 법규준수 의무가 있는 일반부서까지 포괄)

| 주요업무

| - 이사의 직무집행에 대한 감사

* 업무감사/회계감사

- 임직원에 대한 제재

- 외부감사에 관한 사항 및 외부감사인의 선임과 해임

- 감독당국앞 제출하는 회계 및 재무관련 각종 보고서 등 중요 제출자료의 사전검토

- 감사록, 감사보고서의 작성

- 준법감시인의 보고사항에 대한 조치

- 관계법령, 정관에서 정한 사항

* 이사의 보고 수령권

* 이사의 위법행위유지 청구권

* 임시주총 소집 요구권

- 기타 이사회가 위임한 사항

| - 준법감시제도(체제)의 구축

* 내부통제기준의 제·개정

* 법규준수정책(또는 방침)의 수립

* 법규준수프로그램의 입안·관리

- 준법감시제도(체제) 실태에 대한 모니 터링 및 개선·시정 요구

- 이사회, 경영진 및 유관부서에 대한 지원 및 자문

- 일상업무에 대한 사전감시(법규준수측면)

- 법규준수 관련 임직원 교육

- 임직원 윤리강령의 제정·운영

- 고객보호에 관한 사항

- 감독당국 및 감사조직과의 협조·지원

- 준법감시결과의 기록 유지

| 상위기관

| - 이사회

| - 대표이사

| 상호관계

| - 이사회, 경영진 및 법규준수 의무부서의 법규준수 여부에 대한 감사실시 및 처분권

- 준법감시인 및 그 보조기구에 대하여도 감사실시 가능

| - 내부통제기준 위반사실 발견시 감사위원회에 보고의무

- 감사업무의 지원 및 자문

|

4. 직원과의 관계

- 직원은 업무수행시 내부통제기준 등에서 정하는 사항에 대하여 법규준수 측면에서 준법감시인의 사전 검토를 받아야 하며, 준법감시인으로부터 시정 및 개선을 요구 받은 사항에 대하여는 조치결과를 준법감시인에게 보고하여야 한다.

- 직원은 준법감시 매뉴얼을 숙지하여 업무수행시 동 매뉴얼에 따라 행동하여야 하며, 준법감시인의 법규준수 관련 연수 프로그램에 주기적으로 참여하여야 한다.

5. 위험관리부문과의 관계

- 준법감시인은 내부통제제도의 구축·운영 등의 업무를 효율적으로 수행하기 위하여 법규준수 및 자산운용 측면에서의 리스크관리체제와 관련한 다음 사항들을 정기 또는 수시로 점검할 수 있다.

· 리스크관리 규정의 제·개정과 관련한 사항

· 리스크관리 관련 제도개선 사항

· 리스크관리 관련 업무처리절차와 관련한 사항

· 법률 및 감독규정 등에서 규정한 운용한도 등과 관련한 사항

· 기타 리스크관리와 관련하여 준법감시인이 수행하도록 이사회에서 정한 사항 등

|

|

|

<신설>

|

7. 준법감시체제의 운영

❏ 준법감시체제의 구축(표준내부통제기준 제16조) ➤ 회사는 임직원의 업무수행의 공정성 제고 및 위법·부당행위의 사전 예방 등에 필요한 효율적인 준법감시체제를 구축·운영하여야 함 ❏ 준법감시 프로그램의 운영(표준내부통제기준 제17조) ➤ 준법감시인은 임직원의 관계법령등 및 내부통제기준의 준수여부를 점검하기 위하여 회사의 경영 및 영업활동 등 업무전반에 대한 준법감시 프로그램을 구축·운영하여야 함 ➤ 준법감시 프로그램은 관계법령등 및 내부통제기준에서 정하는 내용을 포함하여 구축·운영되어야 하며, 적시적으로 보완이 이루어져야 함 ➤ 준법감시인은 준법감시 프로그램에 따라 임직원의 관계법령등 및 내부통제기준의 준수 여부를 점검하고, 그 결과를 기록·유지하여야 함 ➤ 준법감시인은 점검결과 및 개선계획 등을 주요 내용으로 하는 내부통제보고서를 대표이사에게 정기적으로 보고하여야 하며, 특별한 사유가 발생한 경우에는 지체없이 보고하여야 함 ➤ 준법감시인은 준법감시 업무 관련 우수자를 선정하여 인사상 또는 금전적 혜택을 부여하도록 회사에 요청할 수 있음 ❏ 임직원의 보고의무(표준내부통제기준 제22조) ➤ 임직원은 다음 각 호의 어느 하나에 해당하는 경우 상위 결재권자와 준법감시인에게 그 사실을 지체 없이 보고하여야 함 ➤ 임직원은 업무를 수행할 때 관계법령등, 내부통제기준 및 회사의 정책에 위배되는지의 여부가 의심스럽거나 통상적으로 수행하던 절차 및 기준과 상이한 경우 준법감시인의 확인을 받아야 함 ❏ 내부고발제도(표준내부통제기준 제23조) ➤ 준법감시인(또는 감사)은 내부통제의 효율적 운영을 위하여 내부고발제도를 운영할 수 있으며, 이에 필요한 세부운영지침을 정할 수 있음 ➤ 내부고발제도는 고발자의 비밀이 보장되는 등 임직원이 용이하게 이용할 수 있는 방식으로 구축·운영되어야 함 ➤ 회사는 정당한 내부고발자에 대하여 부당한 인사상의 불이익을 부과하여서는 아니 됨 ➤ 내부고발자가 고발행위를 이유로 인사상 불이익을 받은 것으로 인정되는 경우 준법감시인은 회사에 대해 시정을 요구할 수 있으며, 회사는 정당한 사유가 없는 한 이에 응하여야 함 ➤ 준법감시인(또는 감사)은 내부고발 우수자를 선정하여 인사상 또는 금전적 혜택을 부여하도록 회사에 요청할 수 있음. 다만, 내부고발자가 원하지 아니하는 경우에는 그러하지 아니함 내부자 제보(Whistle Blower)제도 운영 사례(△△증권)

| 1. 목 적

- 내부통제 관련 문제점의 조기 발견 및 내부통제체제의 원활한 구축·운영을 위해 회사내에 내부통제 관련 신고센터를 설치하여 임직원의 법규준수 및 내부통제와 관련한 정보수집을 하고, 또한 회사내부의 부조리나 비위사실을 제보한 임직원이 이로 인하여 피해를 입지 않도록 하기 위한 보호조치 사항을 정한다.

2. 제보대상

- 금융사고, 사건 및 그 발생이 예상되는 사항

- 임직원의 업무수행과정에서 발생하는 제법규 및 내부통제제도관련 위반사항

- 상사의 부당한 업무지시

- 임직원의 횡령, 금품수수 등 비리사실

- 기타 회사의 손실이 예상되는 일체의 사항

3. 이용방법

- 사내 인트라넷 게시판의 내부자제보 전용화면 이용

- 내부자제보 전용 전화기 이용

- 내부자제보 전용 E-Mail 이용

- 내부자제보센터 운영자 앞 우편이용

- 내부자제보 담당자(준법감시실)와 직접상담 등

4. 제보자 보호 및 무고 등의 금지

- 제보자에 대한 신상 또는 제보내용에 대한 비밀유지

- 제보행위와 관련된 보복조치나 인사상 불이익 처분 금지

- 특정인 또는 특정조직에 대한 무고, 음해, 중상모략 등의 수단으로 이용 금지

5. 제보자에 대한 보상

- 제보내용의 기여도에 따라 표창 및 포상금 수여 가능

- 제보자에 대하여 추후 징계사유 발생시 감경조치 가능

6. 기타 : 준법감시부서는 내부통제 위반 관련 정보접수를 위하여 암행점검 등을 실시할 수 있다.

|

❏ 위법·부당행위에 대한 조치 등(표준내부통제기준 제24조) ➤ 회사 및 준법감시인은 관계법령등 및 내부통제기준의 준수여부에 대한 점검결과 임직원의 위법·부당행위를 발견한 경우 유사 행위가 재발하지 아니하도록 해당 임직원에 대한 제재, 내부통제제도의 개선 등 필요한 조치를 신속히 취하여야 함 ➤ 위법·부당행위에 따른 회사의 조치에 대하여 관련 임직원은 회사가 정한 절차에 따라 회사에 이의를 신청할 수 있음. 이 경우 당해 임직원은 그 사유를 명확히 하고 필요한 증빙자료를 첨부하여야 함

|

|

<신설>

|

02 임직원의 금융투자상품 매매

|

|

<신설>

|

1. 관련 규정 등

자본시장법

| 제63조(임직원의 금융투자상품 매매)

| 제71조(불건전 영업행위의 금지)

| 제172조(내부자의 단기매매차익 반환)

| 제173조(임원 등의 특정증권등 소유상황 보고)

| 제445조(벌칙)

| 제449조(과태료)

| 자본시장법 시행령

| 제64조(임직원의 금융투자상품 매매)

| 제68조(불건전 영업행위의 금지)

| 제194조(단기매매차익 반환대상 직원의 범위)

| 제198조(단기매매차익 반환의 예외)

| 제200조(임원 등의 특정증권등 소유상황 보고)

| 금융투자업규정

| 제4-16조(임직원의 금융투자상품 매매의 예외)

| 단기매매차익 반환 등에 관한 규정 (금융위원회)

| 제5조(단기매매차익 반환대상 직원)

| 제8조(단기매매차익 반환의 예외)

| 영업규정(금융투자협회)

| 제2-31조(매매거래 제한)

| 표준내부통제기준

(금융투자협회)

| 제74조(기본원칙)

| 제75조(계좌개설 및 신고)

| 제76조(매매거래 내역 및 이상매매 보고)

| 제76조의2(내부통제)

|

|

|

<신설>

|

2. 임직원의 금융투자상품 매매의 일반원칙

표준내부통제기준 제74조(기본원칙) ① 임직원은 금융투자상품의 매매거래와 관련하여 다음 각 호의 사항을 준수하여야 한다.

1. 투자자, 고객, 회사 또는 주주와의 사이에서 실질적 또는 잠재적인 이해상충이 발생하지 아니하여야 한다.

2. 업무상 직위를 이용하여 투자자, 고객 또는 회사에 손실을 끼치는 행위를 하여서는 아니 된다.

3. 매매거래의 규모 및 횟수 등이 과다하여 직무수행에 차질을 초래하여서는 아니 된다.

4. 투기가 아닌 건전한 투자의 성격에 부합되어야 한다.

5. 매매거래의 모든 과정이 공정하고 투명하게 이루어져야 하며, 시세조종 등 관계법령등에 위배되거나 임직원으로서 부적절한 행위를 하여서는 아니 된다.

6. 회사 또는 투자대상 회사의 미공개정보에 근거한 어떠한 형태의 매매거래도 하여서는 아니 된다.

7. 금융투자상품의 매매거래를 위한 계좌는 본인의 실명으로 개설하여야 한다.

② 회사는 금융투자상품의 매매거래와 관련한 수수료 부과기준을 정함에 있어서 고객과 임직원 간에 정당한 사유 없이 차별하여서는 아니 된다.

|

|

|

<신설>

|

3. 임직원의 금융투자상품 매매방법

자본시장법 제63조(임직원의 금융투자상품 매매) ① 금융투자업자의 임직원(겸영금융투자업자 중 대통령령으로 정하는 금융투자업자의 경우에는 금융투자업의 직무를 수행하는 임직원에 한한다. 이하 이 조에서 같다)은 자기의 계산으로 대통령령으로 정하는 금융투자상품을 매매하는 경우에는 다음 각 호의 방법에 따라야 한다.

1. 자기의 명의로 매매할 것

2. 투자중개업자 중 하나의 회사(투자중개업자의 임직원의 경우에는 그가 소속된 투자중개업자에 한하되, 그 투자중개업자가 그 임직원이 매매하려는 금융투자상품을 취급하지 아니하는 경우에는 다른 투자중개업자를 이용할 수 있다)를 선택하여 하나의 계좌를 통하여 매매할 것. 다만, 금융투자상품의 종류, 계좌의 성격 등을 고려하여 대통령령으로 정하는 경우에는 둘 이상의 회사 또는 둘 이상의 계좌를 통하여 매매할 수 있다.

3. 매매명세를 분기별(투자권유자문인력, 제286조제1항제3호 나목의 조사분석인력 및 투자운용인력의 경우에는 월별로 한다. 이하 이 조에서 같다)로 소속 금융투자업자에게 통지할 것

4. 그 밖에 불공정행위의 방지 또는 투자자와의 이해상충의 방지를 위하여 대통령령으로 정하는 방법 및 절차를 준수할 것

자본시장법 시행령 제64조(임직원의 금융투자상품 매매) ② 법 제63조제1항 각 호 외의 부분에서"대통령령으로 정하는 금융투자상품"이란 다음 각 호의 어느 하나에 해당하는 것을 말한다.

1. 증권시장에 상장된 지분증권(제178조에 따른 장외거래 방법에 의하여 매매가 이루어지는 주권을 포함한다). 다만, 다음 각 목의 어느 하나에 해당하는 것은 제외한다.

가. 법 제9조제18항제2호에 따른 투자회사(이하 "투자회사"라 한다)의 주권과 투자유한회사·투자합자회사·투자유한책임회사·투자합자조합·투자익명조합의 지분증권

나.「근로복지기본법」제33조에 따라 설립된 우리사주조합 명의로 취득하는 우리사주조합이 설립된 회사의 주식

2. 증권시장에 상장된 증권예탁증권(제1호에 따른 지분증권과 관련된 증권예탁증권만 해당한다. 이하 이 항에서 같다)

3. 주권 관련 사채권(제68조제4항에 따른 주권 관련 사채권을 말한다. 이하 같다)으로서 제1호에 따른 지분증권이나 제2호에 따른 증권예탁증권과 관련된 것

4. 제1호에 따른 지분증권, 제2호에 따른 증권예탁증권이나 이들을 기초로 하는 지수의 변동과 연계된 파생결합증권

5. 장내파생상품

6. 제1호에 따른 지분증권, 제2호에 따른 증권예탁증권이나 이들을 기초로 하는 지수의 변동과 연계된 장외파생상품

|

❏ 적용대상➤ 주식, 주식관련사채 및 장내 파생상품 등(이하"지분증권 등")에만 적용 ❏ 매매방법 ➤ 원칙 : 임직원 본인 실명으로 소속 금융투자회사(이하"당사"라 함)에 하나의 계좌를 통해 매매 ➤ 예외 : 당사 외의 금융투자회사(이하"타사"라 함)에 계좌를 개설하거나 둘 이상의 계좌를 통해 매매할 수 있는 경우 - 둘 이상의 회사를 통해 매매할 수 있는 경우 (☞ 자본시장법 시행령 제64조③제1호, 금융투자업규정 제4-16조①, 표준내부통제기준 제75조②) - 둘 이상의 계좌를 통해 매매할 수 있는 경우 (☞ 자본시장법 시행령 제64조③제2호, 금융투자업규정 제4-16조②, 표준내부통제기준 제75조③)

|

|

<신설>

|

4. 계좌개설 신고

자본시장법 시행령 제64조(임직원의 금융투자상품 매매) ④ 금융투자업자의 임직원은 자기의 계산으로 제2항 각 호의 어느 하나에 해당하는 금융투자상품을 매매하는 경우에는 법 제63조제1항제4호에 따라 다음 각 호의 방법과 절차를 준수하여야 한다.

1. 금융투자상품을 매매하기 위한 계좌를 개설하는 경우에는 소속 금융투자업자의 준법감시인(준법감시인이 없는 경우에는 감사 등 이에 준하는 자를 말한다. 이하 이 항에서 같다)에게 신고할 것

표준내부통제기준 제75조(계좌개설 및 신고) ④ 임직원은 회사 또는 다른 금융투자 회사에 지분증권등의 매매를 위한 계좌를 개설한 경우 다음 각 호의 사항을 지체 없이 준법감시인에게 신고하여야 한다.

1. 계좌명

2. 계좌번호

3. 계좌개설점

⑤ 기업금융 업무, 고유재산 및 투자일임재산(본사에서 운용하는 투자일임재산을 말한다)·집합투자재산을 지분증권등에 투자·운용하는 업무, 조사분석 업무 및 기타 회사가 이해상충 방지를 위하여 필요하다고 인정하는 업무를 영위하는 임직원은 배우자 및 미성년 자녀가 지분증권 등의 매매를 위하여 계좌를 개설한 경우 제4항 각 호의 사항을 지체없이 준법감시인에게 신고하여야 한다. 다만, 다음 각 호의 금융투자상품을 매매하기 위하여 계좌를 개설한 경우에는 그러하지 아니하다.

1. 파생결합증권(ELW 제외)

2. 모집·매출의 방법으로 신규로 발행되는 증권

|

➤ 계좌개설시 지체없이 준법감시인에게 신고 - 신고사항 : 계좌명, 계좌번호, 계좌개설점 등 ➤ 임직원의 배우자 및 미성년 자녀의 계좌 개설 신고 - 적용대상 : 기업금융 업무, 고유재산 및 투자일임재산·집합투자재산을 지분증권등에 투자·운용하는 업무, 조사분석 업무 및 기타 회사가 이해상충방지를 위하여 필요하다고 인정하는 영위하는 부서의 임직원 - 위 적용대상 임직원의 배우자 및 미성년 자녀가 지분증권 등*의 매매를 위하여 계좌를 개설하는 경우 지체없이 준법감시인에게 신고필요 | * | 파생결합증권(ELW 제외) 및 모집·매출의 방법으로 신규 발행되는 증권은 제외 |

※ 이 경우 개인정보보호법 등 관련법규에서 요구하는 배우자 등의 동의절차 준수필요 적용사례(△△증권)

| - 당사 계좌개설시 임직원이 전산으로 임직원계좌 신고

(기존 계좌를 폐쇄하고 신규 계좌를 개설하고자 하는 경우에는 우선 준법감시실과 비즈니스시스템부에 업무연락으로 신규계좌 개설을 요청하여 신규 계좌를 개설한 후 기존 계좌를 폐쇄가능)

- 타 증권사에 개설시는"증권계좌보고서"를 이용하여 서면신고

|

|

|

<신설>

|

5. 금융투자상품 매매내역 통지

자본시장법 제63조(임직원의 금융투자상품 매매) ① 금융투자업자의 임직원(겸영금융투자업자 중 대통령령으로 정하는 금융투자업자의 경우에는 금융투자업의 직무를 수행하는 임직원에 한한다. 이하 이 조에서 같다)은 자기의 계산으로 대통령령으로 정하는 금융투자상품을 매매하는 경우에는 다음 각 호의 방법에 따라야 한다.

1. 매매명세를 분기별(투자권유자문인력, 제286조제1항제3호나목의 조사분석인력 및 투자운용인력의 경우에는 월별로 한다. 이하 이 조에서 같다)로 소속 금융투자업자에게 통지할 것

자본시장법 시행령 제64조(임직원의 금융투자상품 매매) ④ 금융투자업자의 임직원은 자기의 계산으로 제2항 각 호의 어느 하나에 해당하는 금융투자상품을 매매하는 경우에는 법 제63조제1항제4호에 따라 다음 각 호의 방법과 절차를 준수하여야 한다.

2. 소속 금융투자업자의 준법감시인이 매매, 그 밖의 거래에 관한 소명을 요구하는 경우에는 이에 따를 것

3. 소속 금융투자업자의 내부통제기준으로 정하는 사항을 준수할 것

4. 그 밖에 금융위원회가 정하여 고시하는 방법과 절차를 준수할 것

표준내부통제기준 제76조(매매거래 내역 및 이상매매 보고) ① 투자권유자문인력·조사분석인력 및 투자운용인력은 매월 말일을 기준으로 다음 달 말일까지, 그 밖의 임직원은 분기종료일을 기준으로 다음달 말일까지 임직원 본인과 제75조제5항에 따라 신고된 배우자 및 미성년 자녀 명의의 계좌에서 발생한 월별(또는 분기별) 지분증권 등의 매매명세(기보고 사항은 제외한다)를 준법감시인에게 보고하여야 한다. 다만, 회사가(임직원 및 배우자, 자녀의 동의하에) 금융투자상품 매매거래 내역을 상시 조회할 수 있는 전산시스템 등을 구축하고 있고, 동 시스템을 통하여 매매거래 내역의 적정성을 월별(또는 분기별)로 점검하는 경우에는 보고의무를 면제할 수 있다.

② 영업점(지점 및 영업소를 말한다. 이하 같다)의 장 또는 영업점의 준법감시업무 담당자는 관할 영업점에 개설된 회사 임직원 명의의 계좌에서 관계법령등의 위반 또는 기타 이상매매 사실을 인지한 경우 즉시 준법감시인에게 보고하여야 한다.

|

❏ 매매내역 통지시기 ➤ 투자권유자문인력·조사분석인력 및 투자운용인력 : 매월 말일을 기준으로 다음달 말일까지 ➤ 그 밖의 임직원 : 분기종료일을 기준으로 다음달 말일까지 준법감시인에게 통지 ※ 기업금융 업무, 고유재산 및 투자일임재산(본사 운용 투자일임재산을 말함)·집합투자재산을 지분증권등에 투자·운용하는 업무, 조사분석 업무 및 기타 회사가 이해상충 방지를 위하여 필요하다고 인정하는 업무를 영위하는 임직원은 본인의 매매내역 통지시 표준내부통제기준 제75조제5항에 따라 신고된 배우자 및 미성년 자녀 명의의 계좌의 신고대상 매매내역도 통지필요 ❏ 매매내역 통지방법 ➤ 당사 계좌 : 매매내역 통지 생략가능 - 회사가 임직원 및 배우자, 자녀의 동의하에 임직원 및 배우자, 자녀의 주식 등의 매매거래 내역을 상시 조회할 수 있는 전산시스템 등을 구축하고 있고, 그 시스템을 통하여 매매거래 내역의 적정성을 월별(또는 분기별)로 점검하는 경우에 한함 ➤ 타사 계좌 : 거래하는 회사의 매매명세(월간 또는 분기거래내역)를 준법감시인(컴플라이언스부)에게 통지 ❏ 이상매매 보고 ➤ 영업점(지점 및 영업소를 말함)의 장 또는 영업점의 준법감시업무 담당자는 관할 영업점에 개설된 회사 임직원 명의의 계좌에서 관계법규 등의 위반 또는 기타 이상매매 사실을 인지한 경우 즉시 준법감시인에게 보고

|

|

<신설>

|

6. 임직원의 금융투자상품 매매관련 내부통제

자본시장법 제63조(임직원의 금융투자상품 매매) ② 금융투자업자는 그 임직원의 자기 계산에 의한 금융투자상품 매매와 관련하여 불공정행위의 방지 또는 투자자와의 이해상충의 방지를 위하여 그 금융투자업자의 임직원이 따라야 할 적절한 기준 및 절차를 정하여야 한다.

표준내부통제기준 제76조의2(내부통제) ① 임직원이 시행령 제64조 제2항 제1호에 해당하는 금융투자상품(이하 이 조에서"상장 지분증권"이라 한다)을 매매하고자 하는 경우 준법감시인, 부서 또는 영업점의 장 등 회사가 정하는 책임자의 사전승인을 받아야 하며, 이 경우 사전승인의 유효기간은 승인일을 포함하여 2영업일 이내에서 회사가 정하는 바에 따른다.

② 제1항의 규정에 불구하고 회사가 임직원의 상장 지분증권 매매거래와 관련하여 다음 각 호의 사항에 대한 필터링 시스템을 구축·운영 하는 경우 임직원은 사전승인을 받지 아니하고 상장 지분증권을 매매할 수 있다.

1. 제70조에서 정하는 거래제한 대상목록 및 제71조에서 정하는 거래주의 대상목록 등의 매매 여부

2. 제3항에서 규정하는 의무보유일수 또는 회전율 한도 등의 준수여부

3. 상장 지분증권의 가격에 중대한 영향을 미칠 수 있는 매매거래 주문정보를 이용한 선행매매 여부 등 회사가 이해상충 방지를 위하여 필요하다고 정한 사항

③ 임직원이 상장 지분증권을 매수한 경우 다음 각 호의 어느 하나에 해당하는 경우 이외에는 매수한 날(동일 종목을 다수의 영업일에 매수한 경우 최근에 매수한 날을 말한다)로부터 5영업일 이상 보유하여야 한다.

1. 회사가 상장 지분증권의 월간 매매회전율은 500% 이내로, 매수 주문 횟수(매수주문의 취소 및 정정은 매수주문 횟수에 포함하지 아니한다)는 일간 3회 이내 또는 월간 30회 이내로 제한하는 경우

2. 매수한 지분증권에서 10% 이상 미실현 평가손실이 발생한 경우

3. 준법감시인의 사전승인을 받은 경우

④ 임직원이 제3항 제2호 및 제3호에 해당하는 사유로 상장 지분증권을 매도하는 경우 해당 거래는 제3항 제1호의 매매회전율에 포함하지 아니한다.

⑤ 상장 지분증권 및 장내 파생상품에 대한 임직원의 연간 추가 투자한도는 연봉을 초과할 수 없으며, 총 누적 투자금액은 회사가 정하는 한도(예시 : 5억원 등)를 초과할 수 없다. 다만, 다음 각 호의 어느 하나에 해당하는 경우에는 투자한도를 초과한 것으로 보지 아니하며, 이 경우 회사가 정하는 한도를 초과한 투자금액에 대하여는 매도 및 출금거래만 가능하다.

1. 이 기준 시행일 이전에 투자된금액이 회사가 정하는 한도를 초과한 경우

2. 공모로 발행되는 지분증권의 청약에 따른 배정으로 회사가 정하는 한도를 초과한 경우

3. 준법감시인의 사전승인을 받은 경우

⑥ 제5항 본문의 규정에도 불구하고 다음 각 호의 어느 하나에 해당하는 경우에는 임직원이 투자한 금액으로 보지 아니한다.

1. 주식매수선택권의 행사 또는 우리사주조합을 통하여 취득한 경우

2. 상속, 증여(유증을 포함한다), 담보권의 행사, 대물변제의 수령 등으로 취득한 경우

3. 준법감시인의 사전승인을 받은 경우

⑦ 임직원은 지분증권을 신용거래 또는 미수거래의 방법으로 매매하거나 다음 각 호의 어느 하나에 해당하는 금융투자상품을 매매하여서는 아니 된다.

1. 장내파생상품 및 ELW. 다만, 임직원의 직무훈련 등을 위하여 준법감시인으로부터 투자금액 및 거래기간 등에 대하여 사전승인을 받은 경우에는 그러하지 아니하다.

2. 기타 회사가 정한 금융투자상품

⑧ 제1항 및 제2항의 규정은 지분증권에 대한 투자중개업 또는 집합투자재산을 지분증권에 투자·운용하지 아니하는 금융투자회사에 대해서는 적용하지 아니한다.

|

❏ 사전승인 또는 매매필터링 시스템 운영 ➤ 금융투자회사는 임직원의 상장 지분증권(시행령 제64조 제2항 제1호에 해당하는 금융투자상품, 이하 같다) 매매와 관련하여 사전승인제도 또는 매매필터링 시스템을 택일하여 운영가능 | 1) | 사전승인 제도 : 임직원은 준법감시인, 부서 또는 영업점의 장 등 회사가 정하는 책임자의 사전승인을 받아야 하며, 이 경우 사전승인의 유효기간은 승인일을 포함하여 2영업일 이내에서 회사가 정하는 바에 따름. |

| 2) | 매매필터링 시스템 운영 : 회사가 다음의 사항에 대한 필터링 시스템을 구축·운영하는 경우 임직원은 사전승인을 받지 아니하고 매매할 수 있음. |

- 표준내부통제기준 제70조에서 정하는 거래제한 대상목록 및 제71조에서 정하는 거래주의 대상목록 등의 매매 여부 - 표준내부통제기준 제76조의2 제3항에서 규정하는 의무보유일수 또는 회전율 한도 등의 준수 여부 - 상장 지분증권의 가격에 중대한 영향을 미칠 수 있는 매매거래 주문정보를 이용한 선행매매 여부 등 회사가 이해상충 방지를 위하여 필요하다고 정한 사항 ※ 매매필터링 시스템은 전산시스템으로 구축ㆍ운용할 것을 권고 ❏ 의무보유기간 또는 매매회전율 등의 제한 ➤ 금융투자회사는 매매거래 빈도 등이 과다하여 직무수행에 지장을 초래하지 않도록 상장 지분증권의 의무 보유기간을 설정하거나 월간 매매회전율 등을 제한하는 방법 중 택일하여 운영가능 | 1) | 의무보유기간 설정 : 임직원은 상장 지분증권을 매수한 경우 매수한 날(동일 종목을 다수의 영업일에 매수한 경우 최근에 매수한 날을 말함)로부터 5영업일 이상 의무보유 |

| 2) | 월간 매매회전율 등의 제한 : 회사가 상장 지분증권의 월간 매매회전율은 500% 이내로, 매수 주문 횟수(매수주문의 취소 및 정정은 매수주문 횟수에 포함하지 아니함)는 일간 3회 이내 또는 월간 30회 이내로 제한하는 경우에는 의무보유기간의 적용배제 가능 |

➤ 예외사항 : 매수한 지분증권에서 10% 이상 미실현 평가손실이 발생하거나 준법감시인의 사전승인을 받은 경우에는 회사가 정한 의무보유기간 이내 또는 월간 매매회전율 등을 초과하는 경우에도 매도 가능 * 회전율 산정의 특례 : 임직원이 위의 예외사항에 해당하는 사유로 상장 지분증권을 매도하는 경우

1) 회사가 정한 월간 매매회전율 등을 초과시 매매회전율 산정에 불포함

2) 회사가 정한 월간 매매회전율 등의 미초과시 매매회전율 산정에 포함

|

❏ 투자한도 제한 ➤ 임직원의 연간 추가 투자한도는 연봉을 초과할 수 없으며, 총 누적 투자금액은 회사가 정하는 한도(예시 : 5억원 등)를 초과할 수 없음. 1) 다음의 어느 하나에 해당하는 경우에는 투자한도를 초과한 것으로 보지 아니함

(이 경우 회사가 정하는 한도를 초과한 투자금액에 대하여는 매도 및 출금거래만 가능)

- 이 기준 시행일 이전에 투자된 금액이 회사가 정하는 한도를 초과한 경우

- 공모로 발행되는 지분증권의 청약에 따른 배정으로 회사가 정하는 한도를 초과한 경우

- 준법감시인의 사전승인을 받은 경우

2) 다음의 어느 하나에 해당하는 경우에는 임직원이 투자한 금액으로 보지 아니함

1. 주식매수선택권의 행사 또는 우리사주조합을 통하여 취득한 경우

2. 상속, 증여(유증을 포함한다), 담보권의 행사, 대물변제의 수령 등으로 취득한 경우

3. 준법감시인의 사전승인을 받은 경우

|

❏ 매매거래 제한 ➤ 임직원의 과도한 고위험 거래를 방지하기 위하여 신용 및 미수거래, 장내파생상품 및 ELW, 기타 회사가 정한 금융투자상품의 거래를 제한 ※ 다만, 임직원의 직무훈련 등을 위해 준법감시인으로부터 사전승인을 받은 경우에는 승인범위 내에서 장내파생상품 및 ELW 매매가능 적용사례

|

| 위탁계좌

| 선물옵션계좌

| 월간 매매 회전율*

| 500%

| 매매 불가

| 매수횟수

| 일간 3회 또는 월간 30회

| 연간 추가투자

가능금액

| 해당 임직원의 직전연도 연봉(세전)

| 총 누적 투자금액

| 5억원

|

* 월간 매매 회전율 = (월간거래대금합산/일평균잔고)/2 * 100(단, 일평균잔고=일평균투자금액합산/월영업일수로 산정)

|

❏ 임직원의 업무에 따른 제한

| 제한근거

| 제한대상

| 제한사항

| IB부서

| 인수규정

제9조④

| IPO 인수회사 및 인수

(발행)회사의 이해관계인

| 기업공개를 위한 공모주식 배정금지

| RESEARCH부서

| 영업규정 제2-31조①

| 금융투자분석사

| 조사분석과정 중 지득한 정보를 이용하여 금융투자상품 매매금지

| 영업규정 제2-31조③

| 금융투자분석사

| 누구의 명의로 하든지 본인의 계산으로 자신이 속한 업종에 속하는 법인이 발행한 주식, 주식관련사채권 및 신주인수권이 표시된 것 및 이러한 주식을 기초자산으로 하는 주식선물·주식옵션 및 주식워런트증권에 대한 매매금지

| 영업규정 제2-31조④

| 금융투자분석사

| 조사분석자료가 공표된 금융투자상품을 매매하는 경우에는 공표 후 24시간이 경과하여야 하며, 해당 금융투자상품이 공표일로부터 7일이 경과하지 아니한 때에는 공표내용과 같은 방향으로 매매하여야 함

|

|

|

<신설>

|

7. 단기매매차익 반환

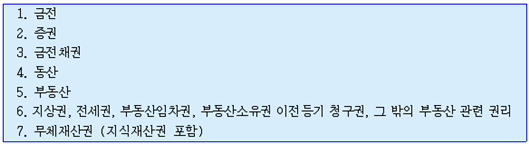

❏ 의의 ➤ 회사의 임원, 특정 업무에 종사하는 직원과 주요주주 등 내부자가 당해 회사의 특정증권 등을 단기에 매매하여 이익을 얻은 경우 그 이익을 미공개중요정보 이용 여부와 관계없이 무조건 회사에 반환하도록 함으로써 미공개중요정보를 이용한 매매를 간접적으로 억제·예방하는 제도 (☞ 자본시장법 제172조①, 자본시장법 시행령 제194조, 단기매매차익 반환 등에 관한 규정 제5조) ❏ 적용대상 ➤ 주권상장법인의 임직원 및 주요주주 - 매수 또는 매도의 어느 한 시기에라도 임직원의 지위에 있는 경우 단기매매차익 반환의무 있음 - 임원의 범위 : 등기임원(자본시장법 제9조②), 상법(제401조의2①)상 업무집행지시자, 집행임원 및 사실상의 이사 - 직원의 범위 : 다음 각 호의 어느 하나에 해당하는 자로서 증권선물위원회가 미공개 중요정보를 알 수 있는 자로 인정하는 자(자본시장법 시행령 제194조) ❏ 매매차익 반환대상 ➤ 반환대상 : 특정증권등을"매수한 후 6개월 이내에 매도"하거나"매도한 후 6개월 이내에 매수"하여 이익을 얻는 경우 - 장내시장 및 장외시장에서 권리의 이전이 있는 실질적인 매매만을 규제 ※ 상속이나 증여에 의한 무상취득, 주식배당, 주식분할, 주식병합에 의한 주식취득은 해당하지 않음. ➤ 단기매매 차익반환 대상인 특정증권등의 범위 : ➤ 적용기간 : 계약체결일부터 6개월 ➤ 단기매매차익 반환제외 (☞ 자본시장법 시행령 제198조, 단기매매차익 반환 등에 관한 규정 제8조) ❏ 위반효과 ➤ 단기매매차익 반환청구 및 반환요구 (☞ 자본시장법 제172조①②⑤) - 당해 법인의 주주는 그 법인으로 하여금 단기매매차익을 얻은 임직원 또는 주요주주에게 단기매매차익의 반환청구를 하도록 요구할 수 있으며, 그 법인이 그 요구를 받은 날부터 2개월 이내에 그 청구를 하지 아니하는 경우에는 그 주주는 그 법인을 대위하여 그 청구를 할 수 있음. 또한 이와 같은 권리는 이익을 취득한 날부터 2년 이내에 행사하지 아니한 경우 소멸함. ➤ 단기매매차익 발생사실의 공시(자본시장법 제172조③, 자본시장법 시행령 제197조) - 증권선물위원회는 단기매매차익의 발생사실을 알게 된 경우 해당 법인에게 이를 통보 하여야 하고, 통보를 받은 당해 법인은 통보받은 내용을 대통령령으로 정하는 방법에 따라 인터넷 홈페이지 등을 이용하여 공시하여야 함.

|

|

<신설>

|

8. 임원 등의 특정증권등 소유상황 보고

❏ 의의 ➤ 주권상장법인의 임원 또는 주요주주는 임원 또는 주요주주가 된 날부터 5일 이내에 누구의 명의로 하든지 자기의 계산으로 소유하고 있는 특정증권등의 소유상황을, 그 특정증권등의 소유상황에 변동이 있는 경우에는 그 변동이 있는 날로부터 5일까지 각각 증권선물위원회와 거래소에 보고하는 제도(☞ 자본시장법 제173조, 자본시장법 시행령 제200조) ❏ 적용대상 ➤ 주권상장법인의 임원(「상법」제401조의2제1항 각 호의 자를 포함함) 또는 주요주주 ❏ 보고사항 ➤ 보고자, 해당 주권상장법인, 특정증권등의 종류별 소유현황 및 그 변동에 관한 사항 ❏ 보고기한 ➤ 임원 또는 주요주주가 된 날부터 5일 이내, 특정증권등의 소유상황 변동이 있는 날부터 5일까지 ➤ 예외 - 주식배당, 준비금의 자본전입, 주식의 분할 또는 병합, 자본의 감소의 경우는 그 변동이 있었던 달의 다음 달 10일까지 - 증권선물위원회가 정하여 고시하는 바에 따라 산정된 특정증권등의 변동 수량이 1천주 미만이고, 그 취득 또는 처분금액이 1천만원 미만인 경미한 소유상황의 변동인 경우 보고 제외

|

|

<신설>

|

9. 검사 사례

❏ 임직원의 금융투자상품 매매 제한 위반 지적내용

| △△증권 OOO가 부인 명의계좌를 이용하여 201X.12 ~ 201Y.4. 기간중 자기의 계산으로 주식을 매매(최대 투자원금 55백만원, 매매일수 48일)하고, 동 기간중 매매명세를 분기별로 소속 금융투자업자에게 통지하지 않은 사실이 있음

|

|

|

| 관련법령

| 자본시장법 제63조 제1항, 자본시장법 시행령 제64조 제4항

|

|

| 조치내용

| 2,500만원의 과태료 부과

|

|

지적내용

| 금융투자업자의 임직원은 금융투자상품 매매와 관련하여 둘 이상의 회사 또는 둘 이상의 계좌를 통하여 매매할 수 있는 예외적인 경우외에는 하나의 투자중개업자 및 하나의 자기명의 계좌를 통하여 거래하여야 함에도

- △△증권 소속직원 21명은 2009.2월~2012.11월 기간 중 둘 이상의 회사 또는 둘 이상의 계좌를 통하여 매매할 수 있는 경우가 아닌데도 둘 이상의 자기명의 계좌를 개설하여 자기계산으로 최대투자원금 총 1,387만원의 금융투자상품을 매매한 사실이 있음

|

|

|

| 관련법령

| 자본시장법 제63조 제1항, 자본시장법 시행령 제64조 제3항, 금융투자업규정 제4-16조 제1항 및 제2항

|

|

|

| 조치내용

| 각각 3,000만원(1명) 또는 1,250만원(7명) 과태료 부과

|

|

지적내용

| 「자본시장과금융투자업에관한법률」 제63조 제1항, 「동법시행령」 제64조 제4항에 의하면 금융투자업자의 임직원은 자기의 계산으로 금융투자상품을 매매하는 경우 자기의 명의로 소속회사의 계좌를 통하여 매매하여야 하고, 매매명세를 분기별(또는월별)로 소속 금융투자업자에게 통지하는등 소정의 방법에 따라야하며, 금융투자업자의 내부통제기준으로 정하는 사항을 준수하여야 하는데도

- ◎◎부문과장 등 5명은 자기의 계산으로 2010.7.5.~2012.6.26.기간 중 △△증권 등 타 증권사에 개설된 본인명의 또는 타인명의 계좌를 이용하여 내부통제기준상 매매가 금지*된 ▷▷등 선물ㆍ옵션 또는 ◈◈㈜ 등 △△개 종목 주식을 매매하였으며,

* 「내부통제기준운영세칙」제4-140조 제2항 준법감시인에게 계좌개설 사실을 신고하지 않고 매매명세를 소속 금융투자업자에게 통지하지 않은 사실이 있음

- ◇◇팀 사원 ▽▽▽(금융투자분석사*)은 자기의 계산으로 2011.1.31.~2012.4.30. 기간 중 ●●증권㈜에 개설된 ▽▽▽(지인) 명의계좌를 이용하여 ㈜▲▲ 등 55개 종목을 매매(최대투자원금11.7백만원, 매매일수96일)하면서 준법감시인에게 계좌개설 사실을 신고하지 않고 매매명세를 소속 금융투자업자에게 통지하지 않은 사실이 있으며,

* 금융투자분석사는 조사분석자료를 공표하거나 특정인에게 제공하기전에 조사분석 과정 중 지득한 정보를 이용하여 금융투자상품을 매매하여서는 아니됨(「내부통제기준운영세칙」제4-101조제1항)

- 자신이 담당한 ㈜□□ 및 ㈜■■에 대한 조사분석 보고서가 각각 공표('12.2.1, '12.2.7.)되기전 이를 이용하여 동 종목을 자기계산으로 매매(75백만원상당)한 사실이 있음

|

|

|

| 관련법령

| 자본시장법 제63조 제1항, 자본시장법 시행령 제64조 제4항

|

|

지적내용

| 구 증권거래법 제42조에 의하면 증권회사 직원은 급여액의 일정률을 증권저축하는 경우 등을 제외하고는 누구의 명의로 하든지 자기의 계산으로 유가증권의 매매거래 또는 그 위탁을 하여서는 아니 되고, 자본시장법 제63조 제1항, 자본시장법 시행령 제64조 제4항에 의하면 금융투자업자의 임직원은 자기의 계산으로 금융투자상품을 매매하는 경우 자기의 명의로 하나의 계좌를 통하여 매매하여야 하고, 매매명세를 분기별로 소속 금융투자업자에게 통지하는 등 소정의 방법을 따라야 하며, 금융실명법 제3조 제1항에 의하면 금융회사 등은 거래자의 실지 명의로 금융거래를 하여야 하는데도

- 전 ◎◎지점 지점장 ○○○은 2009. 4. 3.∼2012. 3. 8. 기간 중 ◎◎지점에 개설된 ▷▷▷(누나) 등 2인 명의 3개 계좌를 이용하여 자기의 계산으로 ◆◆◆◆㈜ 등 754개 종목을 매매(매매일수:663일, 최대투자원금 : 505백만원)하면서 준법감시인에게 계좌개설 사실을 신고하거나 매매명세를 분기별로 소속 금융투자업자에게 통지하지 아니한 사실이 있음

- 전 ◇◇대로WMC 및 △△지점 과장 □□□는 2001.11. 5.∼2012. 2.27.기간 중 ◀◀◀(동생) 등 4인 명의 11개 계좌를 이용하여 자기의 계산으로 ▲▲▲▲㈜ 등 235개 종목을 매매(매매일수 : 450일, 최대투자원금 : 1,044백만원)하면서 준법감시인에게 계좌개설 사실을 신고하거나 매매명세를 분기별로 소속 금융투자업자에게 통지하지 아니한 사실이 있음

|

|

|

| 관련법령

| 구 증권거래법 제42조, 자본시장법 제63조 제1항, 자본시장법 시행령 제64조 제4항, 금융실명법 제3조 제1항

|

|

|

❏ 임직원의 금융투자상품 매매관련 내부통제기준 미준수 지적내용

| 「자본시장법」제63조(임직원의 금융투자상품 매매) 제1항 제4호 및「동법 시행령」제64조(임직원의 금융투자상품 매매) 제4항 제3호,내규「임직원투자규정」제2조(정의) 제2항 및 제6조(대상부서의 특례), ○○증권㈜ 「임직원매매가이드라인」제3조(매매회수규제)에 의하면 특정부서 소속 임직원은 금융투자상품을 매매하기 전에 승인권자의 사전승인을 받아야 하고, 다른 일반 임직원들은 매매회수를 제한하고 있음에도

- OOOOO센터 차장 ▲▲▲ 등 116명은 2009.12월~2012.6월 기간 중 준법감시인에게 신고한 자기명의 계좌를 통해서 금융투자상품을 매매하면서 사전승인 위반(199건) 및 매매회수 제한 위반(76건) 등 총 275건의 내부통제 기준을 위반한 사실이 있음

|

|

|

| 관련법령

| 자본시장법 제63조 제1항 제4호, 자본시장법 시행령 제64조 제4항 제3호, △△증권「임직원투자규정」, △△증권「임직원매매가이드라인」

|

|

|

❏ 임직원의 금융투자상품 매매명세 점검 불철저 지적내용

| 금융투자업자는 분기별로 임직원의 금융투자상품 매매명세를 금융투자업자가 정한 적절한 기준 및 절차에 따라 확인하여야 하는데도, △△증권 준법감시인은 2009.2월~2012.11월 기간 중 소속직원 21명 계좌의 매매명세에 대하여 계좌신고 및 보유현황의 적정성 등을 분기별로 확인하지 아니한 사실(9회)이 있음

|

|

|

| 관련법령

| 자본시장법 제63조 제2항 및 제3항

|

|

지적내용

| 자본시장법제63조 제2항 및 제3항에 의하면 금융투자업자는 분기별로 임직원의 금융투자상품 매매명세를 금융투자업자가 정한 적절한 기준 및 절차에 따라 확인하여야 하는데도 △△증권 준법감시인은 영업인턴사원 제도를 운영하면서 영업인턴사원이 신고한 82개 임직원매매 계좌의 매매명세에 대하여 임직원의 금융투자상품 매매에 관한 내부통제지침에 따라 계좌보유현황의 적정성, 매매거래제한 의무 준수 여부 등을 분기별로 확인하지 않은 사실이 있음

|

|

|

| 관련법령

| 자본시장법 제63조 제2항 및 제3항

|

|

|

|

<신설>

|

10. FAQ

Q1

| 금융투자업을 겸영하고 있는 은행 및 보험회사의 임직원도 금융투자상품을 매매함에 있어 제한을 받습니까?

|

☞ 자본시장법 제63조의 적용대상은 금융투자업자의 임직원이고, 은행이나 보험회사가 금융투자업을 겸영하는 겸영금융투자업자에 해당하는 경우에는 금융투자업의 직무를 수행하는 임직원에 한하여 금융투자상품을 자기계산에 의하여 매매할 때 관련법령에 따라 규제를 받게 됩니다. 즉, 은행 또는 보험회사에서 금융투자업무(집합투자증권이나 신탁 수익증권 판매업무, 신탁재산 운용업무 등)를 담당하는 임직원과 이사회 참여, 사전 감사 등을 통해 직·간접적으로 금융투자업을 수행하는 지위에 있는 이사 및 감사가 이에 해당합니다. Q2

| 금융투자업자의 임직원이 소속회사에 통지한 경우에도 본인의 가족명의로 투자하는 것은 불가능합니까?

|

☞ 자본시장법 제63조는 금융투자회사의 임직원이 자기계산으로 매매하는 경우 자기명의로 한 개의 회사에 개설된 한 개의 계좌를 통하여 매매하도록 규정하고 있습니다. 따라서 설사 회사에 통지하는 절차를 거친다고 하더라도 가족명의로 매매할 수 없고 자신의 명의로 투자하여야 합니다. Q3

| 소속회사에서 매매가 불가능한 금융투자상품을 매매하기 위한 경우에는 타사에서 계좌개설이 가능한 것으로 알고 있습니다. 그렇다면, ❶타사에서 모집하는 ELS, ❷타사에서 개설할 수 있는 랩어카운트(자문형 랩 등)를 소속회사에서 매매가 불가능한 금융투자상품에 해당하는 것으로 보고 타사에서 계좌를 개설할 수 있는 예외적인 경우로 볼 수 있습니까?

|

☞ 공모주를 청약하는 경우와 같이 소속회사에서 매매가 불가능한 유형의 ELS나 랩어카운트를 타사에서만 취급하는 경우가 아닌 한, 소속회사에서 원천적으로 ELS 등의 거래가 불가능한 경우에만 타사에서 계좌를 개설할 수 있습니다. Q4

| 다음의 각 사례에서 임직원이 거래하는 금융투자상품은 둘 이상의 회사를 통하여 매매할 수 있는 경우로 관련법령에 열거되어 있는바, 이와 같은 규정이 ❶일단 타사에서 계좌만 개설할 수 있을 뿐 실제로 매매거래를 하기 위해서는 당사계좌에 이체한 후에 매도해야 하는지, 아니면 ❷타사에서 계좌 개설을 할 수 있을 뿐만 아니라 타사계좌를 통하여 실제 매매거래까지도 가능한 것으로 볼 수 있습니까?

[case 1] 타사에서 공모하는 청약을 위하여 타사에 계좌를 개설하여 주식이 입고되었습니다.

[case 2] 타사에서 개설된 계좌를 통해 상속(증여)을 받았습니다.

[case 3] 현재 근무하고 있는 회사에 입사하기 전에 타사에서 개설된 계좌를 통하여 주식거래를 하였습니다.

|

☞ 자본시장법 제63조제1항제2호 단서는 금융투자상품의 종류, 계좌의 성격 등을 고려하여 둘 이상의 회사 또는 둘 이상의 계좌를 통하여"매매"할 수 있다고 규정하고 있습니다. 따라서 법문의 규정태도에 비추어 위와 같은 예외적인 경우에는 타사에서 계좌개설을 할 수 있을 뿐만 아니라 실제로 매매도 할 수 있다고 보아야 할 것입니다. Q5

| 1. 금융투자업자의 임직원(법 제63조에 의한 규제를 받는 임직원에 한함. 이하 동일)은 자기 소유의 비상장주권(영 제178조에 따른 장외거래 방법에 의해 매매가 이루어지는 주권 제외)을 지정된 계좌(자본시장법 제63조제1항제2호에 따른 계좌를 말함. 이하 동일)로 대체해야 하는지요?

2. 금융투자업자의 임직원이 예탁증권담보융자를 받기 위해 지정된 계좌가 아닌 다른 계좌를 통해 증권(자본시장법 제63조에 의한 규제를 받는 증권에 한함. 이하 동일)을 소유할 수 있는지요?

3. 금융투자업자의 임직원이 지정된 계좌가 아닌 다른 계좌를 통해 소유한 증권에서 발생한 유상증자의 청약이 가능한지요?

|

Q6

| 금융투자업자의 임직원이 위탁계좌와 별도로"세금우대종합저축"계좌 개설이 가능한지요?

|

☞ 둘 이상의 계좌를 통하여 매매할 수 있는 경우로 자본시장법시행령 제64조제3항제2호나목은"「조세특례제한법」에 따라 조세특례를 받기 위하여 따로 계좌를 개설하는 경우"를 명시하고 있습니다. 세금우대종합저축 계좌는 조세특례제한법 제89조에 따라 이자소득 및 배당소득에 과세특례를 받을 수 있는 계좌이므로 이 경우에 해당합니다. 따라서, 위탁계좌와 별도로 세금우대종합저축 계좌를 개설하는 것은 1인 1계좌 원칙에 위배되지 않습니다. Q7

| 증권회사 벤치마킹, 전산개발 등을 위한 Test용으로 임직원이 소속된 증권회사 외에 위탁계좌를 개설하거나 소속된 회사에 둘 이상의 계좌를 개설하고 계좌 개설 목적에 부합하는 범위 내에서의 매매가 가능한지요?

|

☞ 자본시장법 제63조(임직원의 금융투자상품 매매)는 금융투자업의 직무를 수행하는 임직원이 금융투자상품 매매와 관련하여 불공정행위의 방지 또는 투자자와의 이해상충 방지를 위하여 금융투자업자 임직원의 매매에 대하여 적절한 기준과 절차를 마련하도록 하고 있습니다. 타사 벤치마킹이나 전산개발 등의 목적으로 보유하는 계좌(이하"Test 계좌"라 말함)는 임직원이 업무상 필요로 인하여 개설한 것으로 불공정행위나 이해상충 발생 가능성이 희박하다고 볼 수 있습니다. 따라서 Test 계좌의 경우 다음과 같은 절차를 준수할 경우 임직원의 1인 1계좌의 예외로 실무상 인정할 수 있을 것으로 보입니다. | 1) | 계좌개설시에 준법감시인에게 계좌를 신고할 것 |

| 2) | 계좌개설 신고시"Test 계좌"임을 명시 또는 별도로"Test 계좌 신고서"를 사용할 것 |

| 3) | 매매명세를 분기별(또는 월별)로 준법감시인에게 보고할 것 |

| 4) | 회사는 1∼3의 내용을 포함하는 test 계좌 운영을 위한 내부기준을 수립할 것 |

Q8

| ‘임직원 상장 지분증권 전용계좌'*가 임직원 금융투자상품 매매규제상 둘 이상의 계좌를 통하여 매매할 수 있는 경우에 해당되는지 여부※ 임직원 상장 지분증권 전용계좌

1. 적용대상 임직원: 투자중개업자의 경우로서 소속 임직원 대상

2. 매매 가능 금투상품 : 상장 지분증권(다만,「자본시장과 금융투자업에 관한 법률 시행령」제64조제2항제1호 각 목의 어느 하나에 해당하는 것은 제외)

3. 매매제한 사항

① 상장 지분증권은 임직원 상장 지분증권 전용계좌에서만 매매 가능하도록 하고, 다른 종류의 계좌에서는 매매 불가하도록 함

② 상장 지분증권 이외의「자본시장과 금융투자업에 관한 법률 시행령」제64조제2항에서 정하는 금융투자상품은 임직원 상장 지분증권 전용계좌에서 매매 불가

|

|

☞ 금융투자업자의 임직원이‘임직원 상장 지분증권 전용계좌'를 별도로 개설하여 투자하는 경우에는「자본시장과 금융투자업에 관한 법률 시행령」제64조제3항제2호가목*에 해당하여 둘 이상의 계좌를 통하여 매매할 수 있는 경우에 해당하는 것으로 판단됩니다. | * | 투자중개업자가 금융투자상품별로 계좌를 구분·설정하도록 함에 따라 둘 이상의 계좌를 개설하는 경우 |

☞ 답변출처 : 금융규제민원포털 법령해석 회신현황 Check 항목

| 근거 규정

| 주기

| 담당자

| 비고

| ➤ 임직원이 금융투자상품(지분증권 등)의 매매거래를 위하여 하나의 회사를 통하여 본인 명의의 하나의 계좌만 개설하였는지 여부

| 자본시장법 제63조①제1,2호

|

|

|

| ➤ 임직원이 타사 계좌 개설시 그 사유가 적절한지 여부

| 자본시장법 시행령 제64조③제1호

|

|

|

| ➤ 임직원이 2개 이상의 계좌를 보유하고 있는지 여부

| 자본시장법 시행령 제64조③제2호

|

|

|

| ➤ 계좌개설에 따라 준법감시인에게 보고를 누락하지 않는지 여부

| 자본시장법 시행령 제64조

|

|

|

| ➤ 임직원이 매매명세를 분기별(투자권유자문인력, 조사분석인력 및 투자운용인력의 경우에는 월별)로 보고하는지 여부

| 자본시장법 제63조①제3호

|

|

|

| ➤ 매매거래내역 중 불공정행위·이해상충행위 등 관련법규에 저촉되는 사항이 없는지 여부

| 자본시장법 제63조

|

|

|

| ➤ 매매거래내역이 회사에서 정한 제한사항을 위반하지 않았는지 여부

| 자본시장법 제63조

|

|

|

| ➤ 불공정거래 감시에 대한 내부통제체제가 구축되어 있는지 여부

| 표준내부통제기준

제76조①

|

|

|

| ➤ 이상매매 감시 전산시스템의 구축여부 및 동시스템을 제대로 활용하고 있는지 여부

| 표준내부통제기준

제76조②

|

|

|

| ➤ 사전승인 또는 매매필터링 시스템이 제대로 구축·운영되고 있는지 여부

| 표준내부통제기준

제76조2①,②

|

|

|

| ➤ 의무보유기간 준수여부 또는 회전율, 매수횟수 관련 내부통제 장치가 제대로 구축·운영되고 있는지 여부

| 표준내부통제기준

제76조2③,④

|

|

|

| ➤ 투자금액이 회사가 정한 투자한도를 초과하지 않았는지 여부

| 표준내부통제기준

제76조2⑤

|

|

|

|

|

|

<신설>

|

03 임직원의 업무관련 대외활동

|

|

<신설>

|

1. 관련 규정 등

자본시장법

| 제44조(이해상충의 관리)

| 금융투자업규정(금융위원회)

| 제2-22조(내부통제기준의 설정)

| 제2-28조(정보제공기준에 관한 내부통제)

| 표준내부통제기준(금융투자협회)

| 제90조(정보제공시 준수사항)

| 제91조(전자통신수단 사용시 준수사항)

| 기타 참고자료(금융투자협회)

| 금융투자회사의 표준윤리준칙('`15.12.4)

|

|

|

<신설>

|

2. 업무관련 대외활동(이하"대외활동"이라 함) 개관

❏ 대외활동관련 내부기준의 제정 - 회사는 대외활동의 종류, 허용범위, 준수사항 등에 관한 세부기준을 정할 필요가 있음 ❏ 대외활동의 적용범위 - 회사의 임직원이 금융투자 업무와 관련하여 행하는 외부강연이나 기고, 언론매체 접촉, Social Network Service(SNS) 등 전자통신수단을 이용하여 다수인에게 영향을 미치는활동 ❏ 대외활동 절차 ➤ 사전절차 - 임직원이 대외활동을 하고자 하는 경우에는 해당 활동의 성격, 이해상충 등을 감안하여 회사가 정한 방법과 절차에 따라야 함 ➤ 대외활동 내용에 대한 사전검토 - 회사는 임직원의 대외활동과 관련하여 다음 각 호의 사항을 검토하여야 함 【예시 : 대외활동 사전검토 사항】

1. 관계법규 등의 위반 여부

2. 회사에 미치는 영향

3. 고객, 주주 및 회사 등과의 이해상충의 여부 및 정도

4. 대외활동의 대가로 지급받는 보수 또는 보상의 적절성

5. 대외활동을 하고자 하는 기관 등의 공신력, 사회적 평판 등

|

- 회사는 회사의 정책과 업무에 대한 대외활동을 할 수 있는 임직원을 지정하여 회사가 정한 절차 등을 면제할 수 있음 ❏ 대외활동시 준수사항 ➤ 준수사항 (☞ 금융투자회사의 표준윤리준칙 제16조) - 회사는 임직원의 대외활동과 관련하여 금지사항을 정하여 운영할 수 있음 ➤ 금지사항 - 회사는 임직원의 대외활동 과 관련하여 금지사항을 정하여 운영할 수 있음 【예시 : 대외활동 관련 금지사항】

1. 회사가 승인하지 않은 중요자료나 홍보물 등을 배포하거나 사용하는 행위

2. 불확실한 사항을 단정적으로 표현하는 행위 또는 오해를 유발할 수 있는 주장이나 예측이 담긴 내용을 제공하는 행위

3. 합리적인 논거 없이 시장이나 특정 금융투자상품의 가격 또는 증권발행기업 등에 영향을 미칠 수 있는 내용을 언급하는 행위

4. 자신이 책임질 수 없는 사안에 대해 언급하는 행위

5. 주가조작 등 불공정거래나 부당권유 소지가 있는 내용을 제공하는 행위

|

➤ 대외활동의 중단 - 회사는 대외활동을 하는 임직원이 그 활동으로 인하여 회사로부터 부여받은 주된 업무를 충실히 이행하지 못하거나 고객, 주주 및 회사 등과의 이해상충이 우려되는 경우 대외활동의 중단을 요구할 수 있으며 이 경우 해당 임직원은 회사의 요구에 즉시 따라야 함

|

|

<신설>

|

3. 주요 활동별 추가 준수사항

❏ 외부 강연, 연설, 교육, 기고 등의 활동 -"외부 강연, 연설 등의 활동"의 정의 및 적용대상 - 외부 강연, 연설 등의 활동 : 임직원이 외부기관에서 다수인을 상대로 강연을 하거나 세미나, 포럼 기타 토론회에 참여하거나 그 외 다수인이 열람할 수 있도록 교육 자료 등을 제공하는 것

|

➤ 기본 원칙 - 임직원은 외부기관에서 금융투자 업무와 관련된 강연, 연설, 교육, 기고 등을 하고자 하는 경우 사전에 그 내용 및 원고 등의 자료를 회사에 보고하고, - 회사는 강연, 연설, 교육, 기고 등의 내용 및 원고 등의 자료를 충분히 검토하여야 함 적용 예시 (△△증권 사례)

| - 외부 강연, 연설 등의 활동을 하고자 하는 임직원은 사전에 준법감시 담당부서장의 승인을 받아 활동하여야 한다.

- 외부 강연, 연설 등의 활동 시 상품분석 기타 투자권유 의견을 제시하는 경우에는 강연, 연설 등의 활동의 절차와 함께 조사분석자료의 발간 또는 투자권유절차를 준수하여야 한다.

- 임직원은 사전에 보고한 자료에 변경 사항이 있거나 대외활동 중 원고 등의 자료와 다른 내용을 이야기한 경우 반드시 회사에 그 사실을 보고하여야 한다.

|

❏ 언론매체 접촉활동 - 언론매체의 정의 【언론중재 및 피해구제 등에 관한 법률 제2조(정의)】

1."언론"이란 방송, 신문, 잡지 등 정기간행물, 뉴스통신 및 인터넷신문을 말한다.

3."방송사업자"라 함은 방송법 제2조제3호에 따른 지상파방송사업자·종합유선방송사업자·위성방송사업자 및 방송채널사용사업자를 말한다.

5."신문사업자"란「신문 등의 진흥에 관한 법률」제2조제3호에 따른 신문사업자를 말한다. ⇨ 신문을 발행하는 자

7."잡지 등 정기간행물사업자"란「잡지 등 정기간행물의 진흥에 관한 법률」제2조제2호에 따른 정기간행물사업자 중 잡지 또는 기타간행물을 발행하는 자를 말한다. ⇨ 정기간행물을 발행하는 자로서 등록이나 신고를 필한 자

9."뉴스통신사업자"라 함은「뉴스통신 진흥에 관한 법률」제2조제3호의 규정에 의한 뉴스통신사업자를 말한다. ⇨ 뉴스통신사업을 하기 위하여 등록한 자로서 뉴스통신을 경영하는 법인

11."인터넷신문사업자"라 함은「신문 등의 자유와 기능보장에 관한 법률」제2조제4호에 따른 인터넷신문사업자를 말한다. ⇨ 인터넷신문을 전자적으로 발행하는 자

|

➤ 기본 원칙 - 임직원이 언론매체와 접촉하고자 하는 경우 사전에 관계부서(홍보부서 등)와 협의하여야 함 금융투자업규정

제2-28조(정보제공기준에 관한 내부통제) 금융투자업자는 언론기관 등에 대한 업무관련 정보의 제공에 관한 내부통제기준을 정함에 있어 다음 각 호의 사항을 포함하여야 한다.

1. 금융투자업자 또는 금융투자업자가 취급하는 금융서비스에 관한 정보를 언론기관에 제공함에 있어 거짓의 사실 또는 근거가 희박하거나, 일반인의 오해를 유발할 수 있는 주장이나 예측이 제공되는 것을 방지하기 위한 사항

2. 시장상황 또는 금융투자상품 투자에 관한 정보를 대외적으로 제공함에 있어 다음 각 목의 사항을 고려하여 이를 제공받는 자의 오해를 방지하기 위한 사항

가. 전체적 맥락에서 당해 정보가 불필요한 오해를 유발할 소지가 있는지 여부

나. 정보제공 대상자의 지식 및 이해수준

다. 내용의 복잡성이나 전문성에 비추어 정보의 전달방법이 상대방에게 정확하게 정보가 전달될 수 있는지 여부

금융투자회사 표준내부통제기준

제90조(정보제공 시 준수사항) ① 임직원은 언론기관 등에 대하여 업무와 관련된 정보를 제공하고자 하는 경우 사전에 관계부서와 충분히 협의하여야 한다.

② 임직원은 시장상황 또는 금융투자상품 투자에 관한 정보를 대외적으로 제공하고자 하는 경우 다음 각 호의 사항을 충분히 검토하여야 한다.

1. 제공하는 정보가 거짓의 사실 또는 근거가 희박하거나, 일반인의 오해를 유발할 수 있는 주장이나 예측을 담고 있는 지의 여부

2. 전체적 맥락에서 당해 정보가 불필요한 오해를 유발할 소지가 있는 지의 여부

3. 정보제공자가 언급하고자 하는 주제에 대하여 충분한 지식과 자격을 갖추고 있는 지의 여부

4. 내용의 복잡성이나 전문성에 비추어 언론기관 등을 통한 정보 전달이 적합한 지의 여부 등

|

- 회사(준법감시부서 등)는 임직원의 언론매체 접촉계획에 대하여 상기 기본 준수사항 및 금지사항 등을 검토하여야 함 임직원의 언론매체 접촉 사전 검토 Check-List(△△증권 사례)

| - 임직원이 주제에 대해 충분한 지식과 자격을 갖추고 있는지 여부

- 언급하는 내용이 합리적이고 정당한 사유 없이 시장이나 특정 금융상품의 가격, 증권 등의 발행 회사에 영향을 끼칠 수 있는 정보를 포함하고 있는지 여부

- 언급하는 내용이 고객에 관한 개인정보나 거래에 대한 정보 등을 포함하고 있는지 여부

- 언급하는 내용이 경쟁자(다른 회사 또는 임직원)에 대해서 이슈나 문제를 야기할 가능성이 있는 정보 등을 포함하고 있는지 여부

- 회사나 임직원(퇴직 또는 사직한 임직원 포함)의 평판 또는 명예에 부정적인 영향을 주거나 법률적인 분쟁이나 문제를 일으킬 수 있는 가능성이 있는지 여부

- 언급하는 내용이 복잡하거나 위험한 성격은 아닌지 여부, 언론매체를 통한 정보의 전달이 적정한지 여부

|

적용 예시 (△△증권 사례)

| - 언론기관 접촉시 금융투자상품에 대한 분석 또는 기타 투자권유에 해당하는 의견을 제시하는 경우에는 언론기관 접촉의 절차와 함께 조사분석자료의 공표 또는 투자권유에 따른 절차를 준수하여야 한다.

- 기업광고, 홍보 및 투자광고를 위하여 언론기관 접촉을 하는 경우에는 광고심사 절차를 준수하여야 한다.

|

【"언론매체 접촉활동"과"강연, 연설 등의 활동"의 구별】

- 강연, 연설 등의 활동이 언론기관을 통하여 이루어지는 경우에는 언론매체 접촉에 관한 내부통제기준과 강연, 연설 등의 활동에 관한 내부통제기준이 중복적용될 수 있음

- 대체로 강연, 연설 등의 활동은 활동의 주체가 되는 임직원의 의견이 전체 행사의 주된 의견이 되는 경우임에 반하여, 언론매체 접촉은 해당 언론매체의 주된 의견과 무관하게 대외활동을 하는 임직원의 의견이 삽입되는 형식을 취하는 점에서 의견형성의 주체에 차이가 있음

|

❏ 전자통신수단을 이용한 활동 -"전자통신수단 이용"의 정의 - 전자통신수단 이용 : 인터넷게시판, 블로그, 트위터, 기타 웹사이트 등을 통해 금융투자상품의 매매거래와 관련한 분석이나 투자권유 의견을 다수인이 볼 수 있도록 게시하거나 다수인과 실시간 대화의 형식으로 이를 표현하는 것

|

➤ 기본 원칙 - 회사는 임직원이 전자통신수단을 이용하여 대외활동을 하는 경우 준수사항, 금지사항과 함께 별도의 준수사항을 정하여 운영할 수 있음 【예시 : 전자통신수단을 이용한 대외활동시 준수사항】

1. 금융투자상품에 대한 설명 등 업무와 관련된 사항을 게시하거나 대량의 메시지(전자우편 등)로 발송하고자 하는 경우 회사가 정하는 방법과 절차(투자광고에 해당하는 경우 관련 규제 준수 등)에 따라야 함

2. 익명성이 보장되는 경우에도 비공개를 요하는 정보나 사실과 다른 내용을 게시하여서는 아니 됨

3. 다른 임직원의 전자통신수단 계정을 도용하여서는 아니 됨

|

적용 예시 (△△증권 사례)

| - 회사로부터 승인을 받지 아니하고 회사 이름 및 소속을 이용한 대외활동을 하여서는 아니된다.

- 전자통신수단을 사용하고자 하는 임직원은 사전에 준법감시담당부서장의 승인을 얻어 사용하여야 한다.

- 전자통신수단 사용시 상품분석이나 기타 투자권유 의견을 제시하는 경우에는 동 절차와 함께 조사분석자료의 발간 또는 투자권유에 상응하는 절차를 준수하여야 한다.

- 기업광고, 홍보 및 투자광고를 위하여 전자통신수단을 사용하는 경우에는 동 절차를 배제하고 광고심사 절차를 준수하여야 한다.

|

|

|

<신설>

|

4. FAQ

Q1

| 금융투자회사의 임직원이 대외활동의 일환으로 강연, 연설, 교육, 기고 등을 통하여 특정 금융투자상품의 가치에 대한 주장이나 예측을 담고 있는 자료를 발표하는 경우, 조사분석자료 공표에 관한 관련법령 등에 의한 규제가 적용됩니까?

|

☞ 영업규정 제2-25조제1호는 조사분석자료의 정의에 관하여 금융투자회사의 명의로 공표되는 것으로서 특정 금융투자상품(집합투자증권은 제외한다)의 가치에 대한 주장이나 예측을 담고 있는 자료를 의미한다고 규정하고 있습니다. 대외활동 과정에서 특정 금융투자상품의 가치에 대한 주장이나 예측에 관한 내용으로 강연, 연설 등의 활동을 하는 경우 금융투자회사 명의로 발표하는 자료가 아닌 이상 조사분석자료 공표에 관한 관련법령 등에 의한 규제대상으로 볼 수는 없습니다. 다만, 이 경우에도 대외활동의 주체인 임직원은 소속회사의 의견이 아닌 자신의 사견임을 분명히 밝히는 것이 필요합니다. 또한, 투자권유는 회사 차원에서도 이루어질 수 있지만 임직원 개인 차원에서도 이루어질 수 있으므로, 투자권유로 해석될 수 있는 대외활동을 하는 경우에는 투자권유 절차를 준수하여야 합니다. Q2

| 금융투자회사의 임직원이 온라인상에 특정 금융투자상품에 대한 매수추천 등의 의견이 담긴 개인 블로그 등을 개설하여 운영하는 경우에도"대외활동"에 따른 규제를 적용받습니까?

|

☞ 임직원이 온라인상에 블로그 등을 개설하여 특정 금융투자상품에 대한 매수추천 등의 의견을 게시하고자 하는 경우 사전에 준법감시인이 정하는 절차와 방법(예: 준법감시인에게 사전에 신고하여 준법감시인이 게시내용을 주기적으로 점검하는 등 회사의 내부통제 하에 두거나 블로그 등의 내용에 소속 회사 또는 개인연락처를 밝히지 못하도록 하는 등)에 따라야 합니다. Check 항목

| 근거 규정

| 주기

| 담당자

| 비고

| ➤ 대외활동 시 회사의 공식의견이 아닌 경우 사견임을 명백히 표현하였는지 여부

| 금융투자회사의 표준윤리준칙 제16조

|

|

|

| ➤ 대외활동으로 받은 금전적인 보상을 회사에 신고하였는지 여부

| 금융투자회사의 표준윤리준칙 제16조

|

|

|

| ➤ 대외활동 시 불확실한 사항을 단정적으로 표현하거나 다른 금융투자회사를 비방하였는지 여부

| 금융투자회사의 표준윤리준칙 제16조

|

|

|

|

|

|

<신설>

|

04 재산상 이익의 제공 및 수령

|

|

<신설>

|

1. 관련 규정 등

자본시장법시행령

| 제68조(불건전영업행위의 금지)

| 제87조(불건전영업행위의 금지)

| 제99조(불건전영업행위의 금지)

| 제109조(불건전영업행위의 금지)

| 금융투자업규정(금융위원회)

| 제4-18조(투자매매업자·투자중개업자의 이익제공·수령기준)

| 제4-61조(집합투자업자의 이익제공 기준)

| 제4-62조(집합투자업자의 이익수령 기준)

| 제4-76조(투자일임업자의 이익제공·수령기준)

| 제4-92조(신탁업자의 이익제공·수령기준)

| 영업규정(금융투자협회)

| 제2-63조(목적 등)

| 제2-64조(재산상 이익의 가치 산정)

| 제2-65조(재산상 이익의 제공한도)

| 제2-66조(재산상 이익의 수령한도)

| 제2-67조(재산상 이익의 제공 및 수령절차)

| 제2-68조(부당한 재산상 이익의 제공 및 수령 금지)

| 표준내부통제기준(금융투자협회)

| 제47조(법인영업)

| 기타 참고자료(금융투자협회)

| 재산상 이익 제공 및 수령규제 관련 FAQ

| (공정거래위원회)

| 경품류 제공에 관한 불공정 거래 행위의 유형 및 기준 지정 고시

| (퇴직연금감독규정)

| 제16조(특별한 이익)

| (특정경제범죄가중처벌법)

| 제5조(수재 등의 죄), 제6조(증재 등의 죄), 제7조(알선수재의 죄)

|

[참고] 금융투자업규정 요약 조문

| 제공자

| 관련성

| 수령자 또는 제공자

| §4-18

| 투자매매·중개업자

(임직원 포함)

| 투자매매·중개계약 체결

| 투자자

거래상대방

| §4-61

| 집합투자업자

(임직원 포함)

| 집합투자증권 판매관련 제공

| 투자매매업자

투자중개업자

(임직원 및 투자권유대행인 포함)

| §4-62

| 집합투자증권 운용관련 수령

| §4-76

| 투자일임업자

(임직원 포함)

| 투자일임계약 체결,

투자일임재산 운용

| 투자자

거래상대방

| §4-92

| 신탁업자

(임직원 포함)

| 신탁계약의 체결,

신탁재산 운용

| 수익자

거래상대방

|

|

|

<신설>

|

2. 재산상 이익의 정의 (☞ 영업규정 제2-63조)

➤ 금융투자회사가 해당 거래상대방에게 업무와 관련하여 제공하는 금전, 물품, 편익 등

|

|

<신설>

|

3. 재산상 이익의 제공 및 수령

❏ 제공·수령절차 ➤ 제공절차 : 제공목적, 제공내용, 제공일자, 거래상대방, 경제적 가치 등이 기재된 문서를 사전에 준법감시인에게 보고. (부득이한 경우 사후보고 가능) ➤ 수령절차 : 수령사유, 수령내용, 수령일자, 제공상대방, 경제적 가치 등이 기재된 문서를 사전에 준법감시인에게 보고. ❏ 제공한도 ➤ 동일인 한도(거래상대방 1인당 한도) : 1회 20만원, 연간 100만원 초과 불가. 다만, 준법감시인 또는 대표이사가 사전승인(부득이한 경우 사후보고 대체 가능)한 경우 아래의 한도 내에서 초과 가능. ➤ 준법감시인 승인으로도 초과 불가한 연간한도 (☞ 영업규정 제2-65조 ③) ➤ 한도 산정 시 예외사항 : 집합투자업자가 집합투자증권의 판매와 관련하여 설명, 교육, 판매촉진을 위하여 투자매매·중개업자에게 제공하거나 광고·인쇄비 일부를 부담하는 경우,해외에서 이루어지는 외국인투자자를 상대로 한 기업설명회와 관련하여 투자대상기업 임직원(IR 담당자 등)에게 제공하는 교통비 및 숙박비 ※ 다만, 금융투자회사의 연간한도에는 산입 ➤ 가치산정 방법 (☞ 영업규정 제2-64조) ※ 예를 들어 세미나의 경우 간접적으로 지출된 연회실 사용료나 강사료 등은 제외하고 거래상대방에게 직접 지급된 선물, 식사료 등만을 계산. ➤ 동일인 한도 산정 제외 대상 (☞ 영업규정 제2-65조⑤⑥) ➤ 추첨등 방법에 따른 재산상이익 제공 제한 (☞ 영업규정 제2-65조⑤ 단서) 영업규정 제2-65조(재산상 이익의 제공한도)

⑤ --(중략)-- 다만, 파생상품(유사해외통화선물을 제외한다)과 관련하여 추첨등의 방법으로 선정된 동일 일반투자자에게 1회당 제공할 수 있는 재산상 이익은 300만원을 초과할 수 없으며, 유사해외통화선물 및 주식워런트증권과 관련하여 추첨등의 방법으로 선정된 일반투자자에 대하여는 재산상 이익을 제공할 수 없다. (개정 2011.12.19)

|

※ 파생상품에 대한 경품 한도(300만원) 제한 및 FX마진거래, ELW에 대한 재산상이익 제공 금지 ➤ 재산상 이익으로 보지않는 경우(☞ 영업규정 제2-63조②) 영업규정 제2-63조(목적 등) ① (생략)

② 제1항에 불구하고 다음 각 호의 어느 하나에 해당하는 경우에는 재산상 이익으로 보지 아니한다.(개정 2009.10.27)

1. 금융투자상품에 대한 가치분석·매매정보 또는 주문의 집행 등을 위하여 자체적으로 개발한 소프트웨어 및 해당 소프트웨어의 활용에 불가피한 컴퓨터 등 전산기기

2. 금융투자회사가 자체적으로 작성한 조사분석자료(개정 2009.10.27)

3. 경제적 가치가 3만 원 이하의 물품 또는 식사(개정 2009.10.27)

4. 20만 원 이하의 경조비 및 조화·화환(개정 2009.10.27)

5. 국내에서 불특정 다수를 대상으로 하여 개최되는 세미나 또는 설명회로서 1인당 재산상 이익의 제공금액을 산정하기 곤란한 경우 그 비용. 이 경우 대표이사 또는 준법감시인은 그 비용의 적정성 등을 사전에 확인하여야 한다.(신설 2009.10.27)

|

※ 재산상 이익으로 보지 않는다는 의미는 재산상 이익 관련 규제 대상이 아니라는 의미이므로 동 규정에 해당되는지 여부가 불명확한 경우 반드시 사전에 컴플라이언스부와 상의하여야 함. ➤ 금융투자회사의 연간 한도 ❏ 수령한도 영업규정 제2-66조(재산상 이익의 수령한도) ① 금융투자회사는 거래상대방으로부터 1회당 및 연간 또는 동일 회계연도 기간 중 제공받을 수 있는 재산상 이익의 한도를 정하여야 한다. 이 경우 해당 재산상 이익의 한도는 일반적으로 용인되는 사회적 상규를 초과하여서는 아니 된다.<개정 2009.10.27>

② 제1항에 불구하고 연수·기업설명회·기업탐방·세미나 참석과 관련하여 거래상대방으로부터 제공받은 교통비 및 숙박비는 대표이사 또는 준법감시인의 확인을 받아 재산상 이익의 한도 산정시 이를 제외할 수 있다.<개정 2009.10.27>

|

➤ 동일인 한도(거래상대방 1인당 한도) : 1회 ( )원, 연간 또는 동일회계연도 ( )원 재산상 이익 수령한도 관련 사례 (△△증권)

| 1회 20만원, 연간(회계연도) 100만원

|

❏ 기록관리 영업규정 제2-67조(재산상 이익의 제공 및 수령절차)

② 금융투자회사는 거래상대방에게 제공하였거나 거래상대방으로부터 제공받은 재산상 이익의 내역을 5년 이상의 기간 동안 기록·보관하여야 하며, 거래상대방 소속 기관의 장이 서면에 의하여 소속 임직원 및 투자권유대행인에 대한 재산상 이익의 제공 내역을 요청하는 경우 이에 응하여야 한다. (개정 2009.10.27)

|

❏ 겸영 및 부수업무에 대한 재산상 이익 제공 규제 ➤ 신용카드 모집 : 여신전문금융업법 시행령 제6조의7(신용카드의 발급 및 회원 모집방법 등)⑤제1호 - 신용카드 발급과 관련하여 그 신용카드 연회비(연회비가 주요 신용카드의 평균연회비 미만인 경우에는 해당 평균연회비를 말한다)의 100분의 10을 초과하는 경제적 이익을 제공하거나 제공할 것을 조건으로 하는 모집 금지

|

➤ 방카슈랑스 : 보험업법 제98조(특별이익의 제공금지) 제1호 및 동법 시행령 제46조(특별이익의 제공금지) 보험업법 제98조(특별이익의 제공금지)

보험계약의 체결 또는 모집에 종사하는 자는 그 체결 또는 모집과 관련하여 보험계약자나 피보험자에게 일정한 금액을 초과하는 특별이익을 제공하거나 제공하기로 약속하는 행위 금지 다음 각 호의 어느 하나에 해당하는 특별이익을 제공하거나 제공하기로 약속하여서는 아니된다.<개정 2014.10.15.>

1. 금품(대통령령으로 정하는 금액을 초과하지 아니하는 금품은 제외한다)

2. 기초서류에서 정한 사유에 근거하지 아니한 보험료의 할인 또는 수수료의 지급

3. 기초서류에서 정한 보험금액보다 많은 보험금액의 지급 약속

4. 보험계약자나 피보험자를 위한 보험료의 대납

5. 보험계약자나 피보험자가 해당 보험회사로부터 받은 대출금에 대한 이자의 대납

6. 보험료로 받은 수표 또는 어음에 대한 이자 상당액의 대납

7. 「상법」제682조에 따른 제3자에 대한 청구권 대위행사의 포기

보험업법 시행령 제46조(특별이익의 제공금지)

대통령령으로 정하는 금액이란 보험계약 체결 시부터 최초 1년간 납입되는 보험료의 100분의 10과 3만원 중 적은 금액을 말한다.

|

적용 예시

| · 초년도 연간납입 보험료가 15만원일 경우 : 1만5천원<3만원 → 제공한도 : 1만5천원

· 초년도 연간납입 보험료가 45만원일 경우 : 4만5천원>3만원 → 제공한도 : 3만원

|

|

|

<신설>

|

4. 부당한 재산상 이익의 제공 및 수령 금지

영업규정 제2-68조(부당한 재산상 이익의 제공 및 수령금지) ① 금융투자회사는 다음 각 호의 어느 하나에 해당하는 경우 재산상 이익을 제공하거나 제공받아서는 아니 된다.(개정 2009.10.27)

1. 경제적 가치의 크기가 일반인이 통상적으로 이해하는 수준을 초과하는 경우

2. 재산상 이익의 내용이 사회적 상규에 반하거나 거래상대방의 공정한 업무수행을 저해하는 경우

3. 재산상 이익의 제공 또는 수령이 비정상적인 조건의 금융투자상품 매매거래, 투자자문계약, 투자일임계약 또는 신탁계약의 체결 등의 방법으로 이루어지는 경우

4. 다음 각 목의 어느 하나에 해당하는 경우로서 거래상대방에게 금전, 상품권, 금융투자상품을 제공하는 경우. 다만, 사용범위가 공연·운동경기 관람, 도서·음반 구입 등 문화활동으로 한정된 상품권을 제공하는 경우는 제외한다.(개정 2009.10.27)

가. 집합투자회사, 투자일임회사(투자일임업을 영위하는 금융투자회사를 말한다. 이하 같다) 또는 신탁회사 등 타인의 재산을 일임 받아 이를 금융투자회사가 취급하는 금융투자상품 등에 운용하는 것을 업무로 영위하는 자(그 임원 및 재산의 운용에 관하여 의사결정을 하는 자를 포함한다)에게 제공하는 경우(개정 2009.10.27, 2009.12.14)

나. 법인 기타 단체의 고유재산관리업무를 수행하는 자에게 제공하는 경우(개정 2009.10.27)

다. 집합투자회사가 자신이 운용하는 집합투자기구의 집합투자증권을 판매하는 투자매매회사(투자매매업을 영위하는 금융투자회사를 말한다. 이하 같다), 투자중개회사(투자중개업을 영위하는 금융투자회사를 말한다. 이하 같다) 및 그 임직원과 투자권유대행인에게 제공하는 경우(개정 2009.10.27)

5. 재산상 이익의 제공 또는 수령이 위법·부당행위의 은닉 또는 그 대가를 목적으로 하는 경우

6. 거래상대방만 참석한 여가 및 오락 활동 등에 수반되는 비용을 제공하는 경우

7. 금융투자상품 및 경제정보 등과 관련된 전산기기의 구입이나 통신서비스 이용에 소요되는 비용을 제공하거나 제공받는 경우. 다만, 제2-63조제2항제1호에 해당하는 경우는 제외한다.

8. 집합투자회사가 자신이 운용하는 집합투자기구의 집합투자증권의 판매실적에 연동하여 이를 판매하는 투자매매회사·투자중개회사(그 임직원 및 투자권유대행인을 포함한다)에게 재산상 이익을 제공하는 경우(신설 2009.10.27)

9. 투자매매회사 또는 투자중개회사가 판매회사의 변경 또는 변경에 따른 이동액을 조건으로 하여 재산상 이익을 제공하는 경우(신설 2010.1.29)

② 금융투자회사는 재산상 이익의 제공과 관련하여 거래상대방에게 비정상적인 조건의 금융투자상품의 매매거래나 투자자문계약, 투자일임계약 또는 신탁계약의 체결 등을 요구하여서는 아니 된다.

③ 금융투자회사는 임직원 및 투자권유대행인이 이 장의 규정을 위반하여 제공한 재산상 이익을 보전하여 주어서는 아니 된다.(개정 2009.10.27)

|

| |

➤ 영업규정 제2-68조에서는 금융투자회사가 재산상 이익을 제공하거나 수령하는 것이 금지되는 경우를 열거하고 있음. 위 규정은 재산상 이익의 내용이 사회적 상규에 반하거나 제공 또는 수령의 결과가 불건전한 거래형태를 유발할 가능성이 매우 높은 경우 등을 원칙적으로 금지하고자 하는 취지이므로, 각 임직원은 위 규정의 내용을 숙지하고 위배되지 않도록 주의하여야 함. ❏ 특정경제범죄가중처벌법의 적용 특정 경제범죄 가중처벌 등에 관한 법률 제5조(수재 등의 죄)

① 금융회사등의 임직원이 그 직무에 관하여 금품이나 그 밖의 이익을 수수(收受), 요구 또는 약속하였을 때에는 5년 이하의 징역 또는 10년 이하의 자격정지에 처한다.

② 금융회사등의 임직원이 그 직무에 관하여 부정한 청탁을 받고 제3자에게 금품이나 그 밖의 이익을 공여(供與)하게 하거나 공여하게 할 것을 요구 또는 약속하였을 때에는 제1항과 같은 형에 처한다.

③ 금융회사등의 임직원이 그 지위를 이용하여 소속 금융회사등 또는 다른 금융회사등의 임직원의 직무에 속하는 사항의 알선에 관하여 금품이나 그 밖의 이익을 수수, 요구 또는 약속하였을 때에는 제1항과 같은 형에 처한다.

④ 제1항부터 제3항까지의 경우에 수수, 요구 또는 약속한 금품이나 그 밖의 이익의 가액(이하 이 조에서"수수액"이라 한다)이 3천만원 이상일 때에는 다음 각 호의 구분에 따라 가중처벌한다.

1. 수수액이 1억원 이상일 때: 무기 또는 10년 이상의 징역

2. 수수액이 5천만원 이상 1억원 미만일 때: 7년 이상의 유기징역

3. 수수액이 3천만원 이상 5천만원 미만일 때: 5년 이상의 유기징역

⑤ 제1항부터 제4항까지의 경우에 수수액의 2배 이상 5배 이하의 벌금을 병과한다.

[전문개정 2012.2.10]

특정 경제범죄 가중처벌 등에 관한 법률 제6조(증재 등의 죄)

① 제5조에 따른 금품이나 그 밖의 이익을 약속, 공여 또는 공여의 의사를 표시한 사람은 5년 이하의 징역 또는 3천만원 이하의 벌금에 처한다.

② 제1항의 행위에 제공할 목적으로 제3자에게 금품을 교부하거나 그 정황을 알면서 교부받은 사람은 제1항과 같은 형에 처한다.

[전문개정 2012.2.10]

특정 경제범죄 가중처벌 등에 관한 법률 제7조(알선수재의 죄)

금융회사등의 임직원의 직무에 속하는 사항의 알선에 관하여 금품이나 그 밖의 이익을 수수, 요구 또는 약속한 사람 또는 제3자에게 이를 공여하게 하거나 공여하게 할 것을 요구 또는 약속한 사람은 5년 이하의 징역 또는 5천만원 이하의 벌금에 처한다.

[전문개정 2012.2.10]

|

|

|

<신설>

|

5. 공정거래위원회 '경품류제공에 관한 불공정거래행위의 유형 및 기준지정고시'

❏ 경품류 ➤ 사업자가 일반소비자에게 제공하는 경제상 이익 ➤ 경품류 종류 - 소비자 현상경품류 : 상품이나 용역의 거래에 부수하여 현상의 방법으로 제공

|

※"현상의 방법": 추첨 또는 기타 우연성을 이용하는 방법 또는 특정행위의 우열이나 정오에 의한 방법 ❏ 불공정거래행위 ➤ 부당 경품제공 행위 - 경품가액 합계액이 예상매출액의 3%를 초과하거나 경품류가액이 2천만원을 초과하는 경우, 다만 경품가액의 합계액이 3천만원 이하인 경우는 3% 초과 가능

* 경품가액(5백만원→2천만원) 및 경품총액(1%→3%) 한도 상향 등(12.11.7 시행)

|

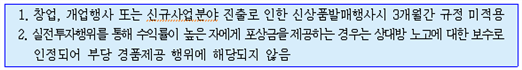

➤ 예외사항 ➤ 예외사항

|

|

<신설>

|

6. 퇴직연금사업자의 사용자 또는 가입자에 대한 특별한 이익제공 불가

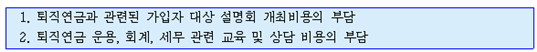

❏ 특별한 이익(☞ 퇴직연금감독규정 제16조(특별한 이익) (신설 2011.10.19)) ➤ 퇴직연금사업자가 사용자 또는 가입자에게 비용의 부담, 유·무형 재산 등 경제적 편익 제공 및 유리한 거래 조건의 제공을 약속하는 행위를 특별이익으로 규정 - 제공된 특별이익의 금액이 3만원 이하인 경우(다만, 특별이익 해당여부는 사용자 및 가입자 각각에 대해 개별적으로 적용)와 가입자 등의 퇴직연금 운용의 합리성 증진과 운용성과 개선을 위한 것으로서 다음 각 호에 해당하는 것은 특별이익으로 보지 아니함.  유 형 예 시

| 특별이익

해당여부

| 사용자 또는 가입자가 지불하여야 할 비용의 일부 또는 전부의 부담

| 1. 수수료 대납(부도·폐업 후 남아있는 미납수수료에 대한 정리(면제)는 제외)

| ○

| 2. 부담금 대납

| ○

| 3. 대출이자 대납

| ○

| 금전적 가치가 있는 유·무형의 재산 또는 경제적 편익 제공

| 1. 현금 및 상품권

| ○

| 2. 사내복지기금 및 기부금 출연

| ○

| 3. 노조활동 및 동호회 활동 지원

| ○

| 4. 체육행사 지원

| ○

| 5. 골프행사 지원

| ○

| 6. 선물, 기념품 제공(CEO 생일, 창립기념일 등)

| ○

| 7. 사용자·가입자·이해관계인에게 광고 협찬

| ○

| 8. 경품제공

| ○

| 9. 경조사 축의금 및 화환 (금융회사 내부 규정 한도내)

| ×

| 여·수신금리 우대 등 퇴직연금 이외의 거래에 있어 통상의 거래조건보다 유리한 거래조건의 제공

| 1. 약관에 근거하지 않은 수수료의 할인

| ○

| 2. 송금, 환전, 유가증권 거래수수료 등 할인

| ○

| 3. 카드 연회비 할인 및 면제

| ○

| 4. 퇴직연금상품 금리우대

| ○

| 5. 퇴직연금 가입을 이유로 다른 상품의 여수신 금리 우대

| ○

| 6. 대출 요건의 완화

| ○

| 퇴직연금 가입을 이유로 사용자 또는 사용자와 이해관계가 있는 자의 재화·용역을 구매해 달라는 사용자의 요구에 응하는 행위

| 1. 사용자·가입자·이해관계인의 재화 및 용역 구매

| ○

| 약관에 근거하지 않은 경제적 가치가 있는 부대서비스의 제공

| 1. 휴양시설 및 교육시설 대여(무료 및 할인)

| ○

| 2. 휴양시설 및 교육시설 대여(가입자가 비용을 지불)

| X

| 3. 포인트 및 캐쉬백 서비스

| ○

| 4. 공항 라운지 서비스

| ○

| 5. 차량 견인 및 정비 서비스

| ○

| 6. 가족체험, 자녀캠프, 경제 캠프 등

| ○

| 7. 온라인을 통한 콘텐츠 제공

(금융회사가 별도로 콘텐츠 비용을 지불하지 않는 경우)

(가입자 전체를 대상으로 제공하는 경우)

|

X

X

| 8. 세무·법률 상담 및 자산관리서비스 등 금융회사의 보유자산을 활용하여 추가비용 부담이 없는 경우

| X

| 9. 제휴사 서비스*에 금융회사가 비용을 지불하는 경우

(가입자가 서비스를 통해 얻는 수익의 일부 대납 등)

* 임직원 쇼핑몰 이용, 결혼·상조 서비스, 여행·숙박 서비스, 온라인 서점 할인 서비스, 교육 콘텐츠 제공 수강, 건강검진 소개 서비스 등

| ○

| 10. 제휴사 서비스 소개

(금융회사가 가입자별 서비스 대가로 비용을 지불하지 않는 경우)

* 다만 서비스제공에 필요한 초기 인프라구축 및 유지비용은 특별이익 산정에서 제외

| X

| 퇴직연금 운용의 합리성 증진과 운용성과 개선을 위한 비용

| 1. 퇴직연금과 관련된 가입자대상 설명회 개최비용

| X

| 2. 퇴직연금 운용, 회계, 세무관련 교육 및 상담비용

| X

|

➤ 특별이익 제공 유형(☞ 금융위 고시"퇴직연금 특별이익에 대한 세부기준"(2015.3.18.)

|

|

<신설>

|

7. 검사 사례

❏ 고객에 대한 재산상 이익제공 한도 초과 지적내용

| 자본시장법」제71조 제7호,「동법 시행령」제68조 제5항 제3호,「금융투자업규정」제4-18조 제1항 및 제2항에 의하면 투자매매업자 또는 투자중개업자는 투자자 또는 거래상대방 등에게 업무와 관련하여 금융투자협회가 정하는 한도(동일 거래상대방에게 1회당 20만원, 연간 100만원)를 초과하여 재산상의 이익을 제공하여서는 아니 됨에도

- ○○○는 2009. 8. 8.과 2009. 9. 5. □□□ 직원에게 각각 206만원(3명), 74만원(2명) 상당의 골프접대 등을 하는 방법으로 총 5명에게 280만원 상당의 재산상 이익을 제공하여 금융투자협회가 정하는 1회당 재산상 이익제공 한도(100만원=5명×20만원)를 180만원 초과한 사실이 있음(해당 증권사의 임원은 재산상 이익제공 한도초과에 대한 사전승인 및 사후보고를 누락함)

|

|

|

| 관련법령

| 자본시장법 제71조 제7호, 자본시장법 시행령 제68조 제5항 제3호, 금융투자업규정 제4-18조 제1항 및 제2항

|

|

|

| 조치내용

| 해당 기관에 대해 2,500만원의 과태료 부과

|

|

❏ 특정 금융투자상품 매매권유 관련 재산적 이익 수취 지적내용

| 「자본시장과 금융투자업에 관한 법률」제71조 제7호,「동법 시행령」 제68조 제5항,「금융투자업규정」제4-20조 제1항 제5호 아목에 의하면 투자매매업자 또는 투자중개업자는 특정 금융투자상품의 매매를 권유한 대가로 권유대상 금융투자상품과 이해관계가 있는 자로부터 재산적 이익을 제공받는 행위를 하여서는 아니 되는데도

- ◈◈본부는 2010.3.11. ◇◇㈜으로부터 동사가 운용하는‘△△증권투자신탁1호'펀드의 판매실적에 따라 판매 우수직원의 해외연수비용을 지원받는 ‘◇◇◇◇연계 중국펀드 프로모션'을 시행하면서 프로모션 기간 중 판매금액이 132억원을 기록함에 따라 2010.6.30. ◇◇㈜으로부터 동 펀드의 판매 대가로 200만원 상당*의 재산적 이익을 제공받은 사실이 있으며,

* 펀드판매 우수직원 2명에 대한 중국연수(2박3일)비용 명목

- □□본부는 2011.7.14. ◇◇㈜으로부터 동사가 운용하는‘▽▽증권투자신탁 제1호(주식)'펀드의 판매실적에 따라 판매 우수직원의 해외연수비용을 지원받는‘▽▽증권투자신탁 제1호 판매확대를 위한 프로모션'을 시행하면서 프로모션 기간 중 판매금액이 122억원을 기록함에 따라 2011.12.9. ◇◇㈜으로부터 동 펀드의 판매 대가로 1,378만원 상당*의 재산적 이익을 제공받은 사실이 있음

* 펀드판매 우수직원 13명에 대한 홍콩연수(2박3일)비용 명목

|

|

|

| 관련법령

| 자본시장법 제71조 제7호, 자본시장법 시행령 제68조 제5항, 금융투자업규정 제4-20조 제1항 제5호 아목

|

|

|

|

|

<신설>

|

8. FAQ

✔ 거래상대방 Q1

| 거래상대방의 개념이 투자자 및 거래상대방으로 규정에 기술되어 있는데, 모두 통칭하여 거래상대방으로 취급하여도 됩니까?

|

☞ 금융투자업자별로 재산상 이익 수령·제공의 상대방이 다소 상이하나, 이는 규정상 명칭이 투자자로 되어있는지 또는 거래상대방으로 되어있는지에 따라 형식적으로 구별하는 것이 아니라 실질적으로 해석해야 합니다. 따라서 법령의 취지에 비추어 규제대상이 되는 상대방에 해당된다면, 형식적인 명칭 여하에 따라 규제방향이 달라지지 않습니다. Q2

| 잠재적 고객을 거래상대방으로 볼 수 있습니까?

|

☞ 원칙적으로 잠재적 고객도 거래상대방으로 볼 수 있습니다. 현재 거래관계가 없는 거래상대방의 경우에도 향후 투자매매·중개계약의 체결을 유도하기 위하여 제공하는 재산상 이익에 해당한다면 광의의"계약의 체결과 관련하여"라는 개념에 포섭된다고 볼 수 있기 때문입니다. 다만, 길거리 홍보 등의 규제를 적용하기에 적절하지 아니한 경우에는 구체적인 사안에 따라 거래상대방의 범위에서 제외되는 경우도 있습니다. Q3

| 재산상 이익을 제공한 고객이 투자매매계약 또는 투자중개계약을 체결하지 아니한 경우에도 거래상대방의 범위에 포함됩니까?

|

☞ 투자매매·중개계약의 체결을 목적으로 제공하였다면 실제 계약체결로 이어지지 아니 하였더라도"투자매매·중개계약의 체결과 관련성"이 있으므로 거래상대방으로서 규제의 적용 대상에 포함됩니다. Q4

| 은행 등 겸영 금융투자회사가 금융투자업과 무관하다고 볼 수 있는 고객에게 재산상 이익을 제공하는 경우에도 재산상 이익에 관한 규제를 적용받습니까?

|

☞ 은행고객은 은행의 고유업무(예금, 대출 등)의 대상고객이 될 수도 있고 금융투자업무(펀드매매)의 거래상대방이 될 수도 있으나, 제공 목적이 "투자매매·중개계약, 신탁계약 체결 등 금융투자업무와 관련성"이 있는 경우에 한하여 재산상 이익 규제가 적용됨을 유의하셔야 합니다. Q5

| 투자매매업자 또는 투자중개업자의 후선 관리부서(총무부, 인사부 등)직원이 금융투자업 이외의 업무와 관련(전산시스템 관리업체 등)하여 재산상 이익을 제공하는 경우에 재산상 이익 규제가 적용됩니까?

|

☞ 금융투자업무(투자매매업, 투자중개업, 집합투자업, 투자일임업, 신탁업의 계약체결과 관련)와 무관한 거래상대방에 대한 재산상 이익의 제공, 수령은 규제 적용대상이 아닙니다. ✔ 재산상 이익에 해당하는지 여부 Q6

| 마일리지와 기프티콘(Gifticon)이 재산상 이익에 해당됩니까?

|

☞ 해당합니다. Q7

| 기업금융업무와 관련한 이익 제공이 재산상 이익 규제의 적용 대상이 됩니까?

|

☞ 기업금융업무는 기업의 인수합병에 관한 조언업무를 제외하고는 투자매매업 또는 투자중개업 등에 해당하므로 원칙적으로 투자매매·중개계약 등의 체결과 관련성이 있다고 해석됩니다. 따라서 기본적으로는 재산상 이익 제공 및 수령 규제의 적용대상이나 구체적인 사정을 고려하여 제외될 수 있는 경우도 있습니다. Q8

| 선물옵션 시스템트레이딩을 하는 고객 중 일정한 금액을 약정한 일반 개인 고객에 대하여 시스템트레이딩 데이터 사용료를 회사가 대신 지급하는 경우 회사가 대납한 시스템트레이딩 데이터 사용료를 재산상 이익에 해당한다고 볼 수 있습니까?

|

☞ 해당합니다. ✔ 재산상 이익이 아닌 경우 Q9

| 동일 법인의 임직원 3명에게 1인당 3만원의 식사를 제공하여 총 합계가 9만원이 되었을 때, 재산상이익에 해당합니까? 즉, 재산상 이익의 범위에서 제외되는 3만 원 이하의 식사를 판단하는 기준이 인별 기준입니까? 아니면 법인합계 기준입니까?

|

☞ 인별 기준으로 적용하면 됩니다. Q10

| 입출금 수수료 등 부가서비스 수수료 또는 연체 이자율의 할인, 면제시 할인 또는 면제 금액이 재산상 이익에 해당합니까?

|

☞ 현재 위탁수수료 할인·면제를 재산상 이익으로 간주하고 있지 않는 바, 동일선상에서 부가서비스 수수료 또는 연체 이자율에 대한 할인, 면제는 재산상 이익에서 제외되는 것으로 간주하고 있습니다. Q11

| 거래상대방에게 4만원에 상당하는 물품을 제공하였습니다. 3만 원 이하의 물품은 재산상 이익에서 제외된다고 규정되어 있으므로 이를 초과하는 1만원만 이익액으로 산정하면 됩니까?

|

☞ 아닙니다. 4만원에 상당하는 물품을 제공한 경우 4만원 전체를 재산상 이익액으로 산정하여야 합니다. Q12

| 20만 원 이하의 경조비 및 조화·화환은 재산상 이익에서 제외됩니다. 이 경우 각각 20만 원 이하를 의미하는 것입니까? 아니면 합산하여 20만 원 이하를 의미하는 것입니까?

|

☞ 경조비, 조화·화환을 모두 합하여 20만원 이하인 경우에 재산상 이익에서 제외됩니다. Q13

| 재산상 이익에서 제외되는 경조비 및 조화·화환의 제공 범위는 어떻게 됩니까?

|

☞ 대체로 경축 또는 조문 비용이라 할 것이나 광의로 해석되지는 않습니다. 일반적으로 결혼, 돌, 상 이외에"개업","주주총회","사무실 이전"등은 포함될 수 있습니다. Q14

| 받은 수수료를 환급하는 경우 재산상 이익에 해당합니까?

|

☞ 회사는 정당한 사유가 있는 한 고객별로 차등화된 수수료를 부과할 수 있으므로(자본시장법 제58조제2항) 수수료 할인·면제시 이를 재산상 이익으로 간주하지 않습니다. 그러나 수수료 환급의 경우에는 정당한 사유가 있는 수수료 정책의 결과가 아닌 재산상 이익의 제공 형태로서, 경제적으로 수수료 할인 또는 면제와 동일한 효과를 만들어 내는 것입니다. 따라서 환급의 경우에는 재산상 이익에 해당합니다. ✔ 재산상 이익의 가치 산정 Q15

| 상품권의 경우 회사의 구입비용과 액면가격에 차이가 있습니다. 한도산정시 어떤 금액을 기준으로 하여야 합니까?

|

☞ 금전, 물품, 접대 등을 제외한 모든 재산상 이익의 가치산정은 해당 재산상 이익의 구입 또는 제공에 소요된 실비로 산정토록 규정되어 있습니다. 따라서 상품권의 경우 구입가격을 재산상 이익으로 산정하시면 됩니다. Q16

| 물품 구입시 구입비용과 배송하기 위해 지출된 택배비용이 있습니다. 택배비용을 재산상 이익으로 보아야 합니까?

|

☞ 영업규정 제2-64조제2호에 의하면 회사가 거래상대방에게 제공하거나 수령한 재산상 이익이 물품인 경우 재산상 이익의 가치는 구입비용으로 산정하도록 되어 있습니다. 따라서 택배 비용을 재산상 이익에 해당하지 않습니다. Q17

| 영업규정 제2-64조에 의하면 연수·기업설명회·기업탐방·세미나의 경우 거래상대방에게 직접 적으로 제공되었거나 제공받은 비용을 재산상 이익의 가치로 산정하게 되어 있습니다. 위 규정에서‘직접적으로 제공되었거나 제공받은 비용'의 의미가 무엇입니까

|

☞ 연수·기업설명회·기업탐방·세미나 개최와 관련하여 소요된 총 비용 중 1인에게 직접적으로 귀속되는 비용을 의미합니다. 일반적으로 교통비, 숙박비, 식비, 접대비, 기념품 등이 이에 해당된다고 볼 수 있습니다. Q18

| 금융투자상품 판매시 쿠폰북을 제공하려고 하는데 이러한 쿠폰북도 재산상 이익에 해당되는지요? 만약 해당한다면 그 재산상 이익의 가치를 어떻게 산정하여야 합니까?

|

☞ 영업규정(제2-64조제5호)에 의하면 금전, 물품, 접대비 등을 제외한 재산상 이익의 경우 해당 재산상 이익의 구입 또는 제공에 소요된 실비를 재산상 이익의 가치로 산정하도록 하고 있습니다. 따라서 쿠폰북을 구입함에 있어 지불한 비용이 있는 경우 그 비용을 재산상 이익으로 산정하여야 합니다. Q19

| 펀드 가입고객에 대하여 상해보험에 가입시켜 준 후 보험료를 펀드 판매회사의 판매보수 수익에서 납부하는 경우 이와 같은 비용 지급이 재산상 이익의 제공에 해당된다면, 편익제공일 및 재산상 이익의 가치산정 방법은 어떠한 방식으로 해야 합니까?

|

☞ 회사가 이익의 제공주체가 되어 투자매매·중개계약의 체결과 관련하여 고객에게 상해보험을 가입시켜 주고 보험료를 대납하였다면, 상해보험 가입이라는 이익이 제공되었으므로 재산상 이익에 해당한다고 볼 수 있습니다. 이 경우 보험료 납입일은 편익제공일에, 납입보험료는 산상 이익의 가치에 각각 해당합니다. Q20

| 모든 계좌보유 고객을 대상으로 선착순으로 24개월 할부 형태로 지급하며, 기본 통신요금은 고객이 부담하고 일정기준에 해당되는 경우 월 할부금(11,000원)을 당사가 지급하나, 고객이 할부기간 내 해지하는 경우 중도해지시 고객이 잔여 할부금 및 통신보조금에 대한 위약금을 부담하게 되는"아이폰 무료지급 이벤트"가 있습니다. 이러한 경우에도 재산상 이익 제공에 해당되는지요? 만약 해당된다면 이익제공일 및 재산상 이익의 가치산정은 어떻게 해야 합니까?

|

☞ 해당됩니다. 제공금액, 제공일은 월할부금액과 월할부금 제공일로 처리하시면 됩니다. Q21

| 동일거래 상대방에게 1회당 제공할 수 있는 재산상이익은 20만원, 연간 100만원으로 되어 있는데 이때 동일 거래상대방이란 법인의 경우, 해당법인내 임직원 합산을 기준으로 합니까? 아니면 개인별 기준입니까?

|

☞ 동일 법인내에서 개인별로 1회당 제공한도 및 연간한도를 관리하는 것은 가능합니다. 관리상 편의를 위해 법인내 개인별 한도와 법인한도를 별도로 유지하는 것을 허용하는 취지입니다. Q22

| 같은 날 수회 재산상 이익을 제공한 경우, 제공한 재산상 이익의 가치를 산정함에 있어 같은 날 제공된 재산상 이익을 모두 합산하여 산정하여야 합니까? 아니면 1회당 제공된 재산상 이익을 기준으로 산정하여야 합니까?

|

☞ 합산이 불가능하거나 곤란한 경우를 제외하고는 일별기준으로 합산하여 적용하는 것이 규제취지에 부합합니다. Q23

| 추첨 기타 우연성을 이용하는 방법 또는 특정행위의 우열이나 정오의 방법으로 선정된 거래상대방에 대한 재산상 이익은 동일인 한도(1회 및 연간한도)를 적용받지 않는데, 특정행위의 우열의 방법으로 선정하는 방식에 선착순의 방법도 포함됩니까?

|

☞ 포함됩니다. 따라서 동일인 한도는 적용되지 않으며 금융투자회사에 대한 연간 총한도 규제만 적용됩니다. Q24

| 동일인 한도의 규제 적용이 면제되는‘추첨 기타 우연성을 이용하는 방법 또는 특정행위의 우열이나 정오의 방법'의 구체적인 사례는 어떠합니까?

|

☞ 추첨 기타 우연성을 이용하는 방법 또는 특정행위의 우열·정오 등에 의해 선정된 거래상대방에 대한 재산상 이익 제공은 일회성 이벤트의 성격이 강하므로, 일상적·계속적 거래관계를 고려하여 설정된 동일인 한도(1회 및 연간한도)규제 대상에서 제외하고 있습니다. 여기서 협회는‘추첨 기타 우연성을 이용하는 방법 또는 특정행위의 우열이나 정오의 방법'을 공정거래위원회의「경품류 제공에 관한 불공정 거래 행위의 유형 및 기준 지정 고시」의 개념과 동일하게 해석하고 있습니다. 「경품류 제공에 관한 불공정 거래 행위의 유형 및 기준 지정 고시」

제6조【현상의 정의】

② 제1항에서 추첨 기타 우연성을 이용하는 방법이라 함은 다음 각 호의 1에 해당하는 경우를 말한다.

1. 추첨권을 사용하는 방법

2. 영수증, 상품의 용기·포장 등을 이용하여 추첨을 행하는 방법

3. 상품의 일부에만 경품류 또는 당첨권을 넣은 후 구입자가 어느 상품에 경품류 또는 당첨권이 들어 있는지 알지 못하게 하는 방법

4. 모든 상품에 경품류 또는 당첨권을 넣되 경품류 또는 당첨권가액에 차등이 있고 구입자가 그 경품류 또는 당첨권의 가액을 알 수 없게 하는 방법

5. 자연현상 기타 미래에 발생될 사건을 대상으로 일정한 조건을 설정하고, 설정된 조건이 이루어지는 경우에 약정된 경품을 거래상대방 모두 또는 일부에게 제공하는 방법

③ 제1항에서 특정행위의 우열이나 정오에 의하는 방법이라 함은 다음 각 호의 1에 해당하는 경우를 말한다.

1. 응모시에 일시적으로 명백하지 아니한 사항에 대한 예상을 모집하여 그 회답의 우열 또는 정오에 의하는 방법

2. 사업자 또는 상품에 관한 정보·지식 기타 취미·오락·교양 등에 관한 문제의 회답을 모집하여 그 회답의 우열 또는 정오에 의하는 방법

3. 경기·연기·유기 등의 우열에 의하는 방법

|

Q25

| 다음과 같은 재산상 이익을 제공함에 있어 재산상 이익 규제를 적용하기 애매한 부분들이 나오고 있어 문의를 드립니다.

1. 제공 대상자 : 당사 CMA고객 대상(정상계좌를 보유한 개인고객)

2. 제휴 서비스업체 : *** 온라인 교육 콘텐츠 업체

3. 제공서비스

① 무료강좌 ② 유료강좌 및 유료 콘텐츠 구매시 할인 혜택

|

업무상 제휴관계에 있는 온라인 교육 서비스업체와 연 단위로 계약을 체결하고 계약체결시 이용고객수와 관련 없이 계약금액을 지불합니다. 따라서 1인당 재산상 이익을 산정하려면 연 단위로 계약이 체결되기 때문에 제휴서비스업체와 계약기간(통상 1년)이 종료되어야 1인당 재산상이익(계약금액 / 이용고객수)의 가치를 산정할 수 있습니다. 1인당 재산상 이익 가치 산정시에도 무료강좌만 이용한 고객도 있고, 가입 후 이용하지 않는 고객도 있을 수 있고, 무료강좌와 유료강좌의 할인을 받은 경우도 있으므로 이용대비 정확한 1인당 가치 산정, 제공시점 산정 등이 곤란합니다. 이와 관련하여 특정고객을 대상으로 하지 않고 모든 고객을 대상으로 광범위하고 거래상대방이 업무와 관련된 이벤트도 아니므로 불공정한 거래행위를 조장할 가능성도 희박해 보이므로 재산상 이익에서 제외시켜도 되는지 여부 및 1인당 재산상 이익을 산정하지 아니하고 법인 기준으로 총한도만 관리해도 됩니까?

|

☞ 원칙적으로 상기 이벤트는 CMA고객을 대상으로 온라인교육업체의 콘텐츠를 이용할 수 있는 권리를 부여하는 것을 주요내용으로 하고 있으므로, 투자매매·중개업자가 투자매매·중개계약과 관련하여 투자자에게 제공하는 재산상 이익에 해당한다고 판단됩니다. 현 규정상 상기 이벤트에 대하여 동일인 한도의 적용이 배제될 근거는 없습니다. 따라서 거래상대방 1인에게 제공한 재산상 이익의 가치는 온라인 교육 서비스업체와의 계약기간 종료시점에 계약금액을 이용고객수를 나누어서 확정하고 사후보고로 처리하는 것이 적절해 보입니다. 질의에서 언급하신 바와 같이 이벤트를 이용하는 형태는 다양하겠으나, 금융투자회사는 무료강좌를 이용하거나 유료강좌를 할인받을 수 있는 권리를 제공하였고 그 권리의 가치는 이용고객 모두 동등하다고 보는 것이 타당하다고 판단되며, 이를 이용형태에 따라 차등하여 계산할 실익은 미미해 보입니다. ✔ 재산상 이익의 수령 한도 Q26

| 수령한도의 경우 제공한도와 달리 규정에서 한도를 정하고 있지 않습니다. 회사가 자율적으로 정하면 됩니까?

|

☞ 수령한도의 경우 일반적으로 용인되는 사회적 상규를 초과하지 아니하는 범위 내에서 회사가 자율적으로 정하면 됩니다. 어떠한 한도를 설정할 것인지(1회, 연간 또는 총한도 등)도 회사가 자체적으로 판단하여 운영할 수 있습니다. Q27

| 연수·기업설명회·기업탐방·세미나 참석과 관련하여 제공받은 교통비 및 숙박비는 대표이사 또는 준법감시인의 확인을 받아 재산상 이익의 한도 산정시 제외할 수 있도록 되어 있습니다. 그렇다면 이러한 교통비 및 숙박비는 재산상 이익에 해당되지 않습니까?

|

☞ 재산상 이익에 해당합니다. 다만, 수령한도의 경우 규정상 회사가 자율적으로 정할 수 있도록 되어 있기 때문에 한도초과에 따른 절차가 마련되어 있지 아니한 경우를 대비하여 교통비나 숙박비는 대표이사나 준법감시인의 확인을 받는 등 일정한 요건을 갖출 경우 제외할 수 있는 취지로 마련하였으며 회사가 자율적으로 적용할 수 있는 규정입니다. ✔ 재산상 이익의 제공 및 수령 절차 Q28

| 거래상대방에게 재산상 이익을 제공할 경우 제공목적, 제공내용, 제공일자, 거래상대방, 경제적 가치 등이 기재된 문서를 미리 준법감시인에게 보고하여야 한다는 규정이 있습니다. 여기서 보고의 형식은 문서에 의하여야 하는 것인지요? 업무 전산화면에서 위와 같은 보고의무사항들을 기록, 관리하도록 하면서 전산상 기록된 데이터를 승인하는 절차로 수행하는 방식으로 위와 같은 보고의무를 갈음할 수 있습니까?

|

☞ ‘문서'에‘전자문서'가 포함되는지 여부에 관한 질문으로 판단됩니다. 현재 많은 회사에서 전자결제시스템이 문서 결재를 대신하고 있으므로. 문서의 범위를 특별히 제한적으로 해석할 필요는 없다고 생각됩니다. 참고로 전자서명법에서는 전자문서에 관하여 정보처리시스템에 의하여 전자적 형태로 작성되어 송신 또는 수신되거나 저장된 정보를 의미한다는 정의규정이 있습니다. Q29

| 의무 보고사항 중에 거래상대방에 대한 정보는 어느 정도의 수준으로 보고·관리해야 합니까?

|

☞ 거래상대방에 대한 정보를 구체적으로 어느 정도의 수준으로 관리하여야 하는지에 관한 상세한 규정은 없습니다. 따라서 회사가 자체적으로 판단하여 동일인임을 식별할 수 있는 정도로 보관·관리시면 됩니다. Q30

| 임원도 편익제공 내역을 준법감시인에게 제출해야 합니까?

|

☞ 관련법령(자본시장법 시행령 §68⑤/ §87④/ §99④/ §109③, 금융투자업규정 §4-18/ §4-61/ §4-62/ §4-76/ §4-92 참조)에서 업무와 관련하여 제공하는 재산상 이익 제공·수령에 관한 규정은 임원에 해당되는지 여부를 불문하고 금융투자회사 및 그 임직원 모두에게 적용됩니다. Q31

| 접대비 사용내역을 전산 시스템에 입력만 하면 1인당 20만원 한도를 초과했어도 준법감시인의 사전승인 및 준법감시인에 대한 사후보고를 이행한 것으로 간주할 수 있는지요? 아니면 직원들이 1인당 20만원 초과해서 접대하거나, 1인당 회계연도에 100만 원 이상 초과해서 접대한 경우는 전산 시스템에 대한 입력과는 별개로"별도양식"을 구비하여 준법감시인에게 보고해야 합니까?

|

☞ 한도초과에 따른 대표이사 또는 준법감시인 승인의 방법과 형식은 각 금융투자회사에서 자율적으로 정하여 시행하면 됩니다. 따라서 전산 시스템 상으로 대표이사 또는 준법감시인의 승인절차가 함께 구비되어 있다면 입력과 승인·보고절차가 동시에 이행된 것으로 보는 것도 가능할 것으로 판단됩니다. Q32

| 외국계 은행의 경우 지점장을 영업규정에서 언급된 대표이사와 유사하게 해석하여도 무방합니까?

|

☞ 지점장이 대표이사 업무를 수행한다고 판단됩니다. ✔ 부당한 재산상 이익의 제공 및 수령 금지 Q33

| 금융투자회사가 자산관리자, 판매회사 등에 예외적으로 제공할 수 있는 상품권의 범위가 어디까지입니까?

|

☞ 영업규정 제2-68조①제4호다목에 따라서 사용범위가 공연·운동경기 관람, 도서·음반 구입 등 문화활동으로 한정된 상품권은 자산관리자, 판매회사 등에 제공할 수 있습니다. Q34

| 집합투자회사가 자신이 운용하는 집합투자증권의 판매실적에 연동하여 이를 판매하는 판매회사 임직원에게 해외연수 비용을 제공할 수 있습니까?

|

☞ 부당한 재산상 이익 제공행위로서 금지됩니다. 집합투자회사가 판매실적에 연동하여 재산상 이익을 제공하는 행위는 판매회사로 하여금 특정 집합투자증권에 대한 차별적 판매촉진노력을 유도할 개연성이 높기 때문에, 영업규정 제2-68조①제4호가목에서는 판매실적에 연동하여 판매회사에 재산상 이익을 제공하는 것을 부당한 재산상 이익제공으로 간주하고 이를 원칙적으로 금지하고 있습니다. Q35

| 금융투자상품 및 경제정보 등과 관련된 전산기기의 구입이나 통신서비스 이용에 소요되는 비용을 제공하거나 제공받는 행위는 금지되어 있습니다. 그렇다면 금융투자회사가 고객에게 제공하는 휴대폰 지급이나 통신비 지원이 금지되는 것입니까?

|

☞ 그렇지 않습니다. 영업규정 제2-68조①제7호 본문은 금융투자회사가 자산관리자, 집합투자회사 등에 bloomberg, check 단말기 등 전용 단말기를 제공하거나 이에 소요되는 통신비용을 대납하는 것을 금지하는 취지로서 현재도 이에 국한하여 제한적으로 해석하고 있습니다. Q36

| 당사의 특정 집합투자증권을 판매한 판매회사의 직원들을 대상으로 그 판매실적과 상관없이 추첨하는 방식으로 경품을 제공하는 것이 가능합니까? 당사의 상품을 판매한 직원들 중에서 추첨한다는 것을 전제하고 있으나, 실제 판매실적과 무관하게 추첨이라는 방법을 사용하니 이것이 판매실적과 연동된다고 볼 수 있는지가 의문입니다.

|

☞ 영업규정 제2-68조①항제8호는 판매회사가 집합투자증권의 판매실적에 연동하여 판매회사(임직원 및 투자권유대행인 포함)에게 재산상 이익을 제공하는 것을 금지하고 있습니다. 이는 판매회사로 하여금 특정 집합투자증권에 대한 차별적 판매촉진노력을 유도할 개연성을 차단하기 위해서입니다. ‘당사의 상품을 판매한 모든 판매직원'을 대상으로 하는 추첨은 위 규정에서 금지하고 있는 제공이 금지되는 재산상 이익의 범위에는 포함되지 않는다고 판단됩니다. 다만, 일정금액 이상 판매한 직원을 대상으로 하는 경우 등 판매실적과의 연관성을 부여하는 경우는 전면 금지됨을 반드시 유의하시기 바랍니다. Q37

| 재산상 이익의 내용이 사회적 상규에 반하거나 거래상대방의 공정한 업무수행을 저해하는 경우에 대한 구체적 사례나 판단기준이 있습니까?

|

☞ 사회적 상규에 반하는 재산상 이익을 구체적으로 열거하기는 어려우나, 이를테면 해외골프 또는 1박2일 골프접대, 봉사료가 당일 접대비용의 20%를 넘는 경우 등이 그에 해당한다고 볼 수 있습니다. Q38

| 퇴직연금, IRP 프로모션 등을 진행하면서 추첨 기타 우연성을 이용하는 방법 또는 특정행위의 우열이나 정오의 방법으로 선정된 거래상대방에 대하여 3만원을 초과하는 경제적 이익을 제공하는 것이 가능합니까?

|

☞ 퇴직연금감독규정 제16조에 따르면 1. 퇴직연금과 관련된 가입자 대상 설명회 개최비용의 부담, 2. 퇴직연금 운용, 회계, 세무 관련 교육 및 상담 비용의 부담이 아닌 경우에는 특별이익의 금액이 퇴직연금 사용자 또는 가입자 각각 3만원을 초과할 수 없는 바, 불가한 것으로 보입니다. Q39

| A자산운용의 펀드를 판매하는 B은행이 A자산운용이 만든 펀드를 판매한다는 내용의 이미지 TV광고를 A자산운용으로부터 일부 광고비를 지원받아 진행하는 경우 재산상이익으로 관리하여야 합니까? (광고는 이미지 광고로서 개별 펀드에 대한 구체적인 내용은 나오지 않음)

|

☞ 상기와 같은 광고는 A자산운용 및 B은행 모두에게 이익이 되므로 위 광고의 형태가 일종의 공동 이미지 광고의 형태로 이루어지는 경우에는 A자산운용이 B은행에게 직접 또는 간접으로 재산상의 이익을 제공하는 것으로 보기 어려울 수 있는데, 이 경우 공동광고시 계약의 주체, 광고의 목적, 광고를 통해 이익을 얻을 수 있는 자가 누구인지 등을 고려하여 판단하면 될 것입니다. 만일 실질적으로 공동광고로 보기 어려운 경우에는 금융투자업규정 제4-61조제1항에 따른"집합투자증권의 판매와 관련"성이 인정되므로 재산상이익으로 기록관리해야 합니다. Check 항목

| 근거 규정

| 주 기

| 담당자

| 비고

| ➤ 재산상 이익의 가치산정이 제대로 되었는지 여부

| 영업규정 제2-64조

|

|

|

| ➤ 동일인 1회 제공 한도 또는 연간한도 초과시

1. 초과 사유의 타당성 여부

2. 사후보고의 경우 사전승인이 곤란한 사유에 대한 타당성 여부

| 영업규정 제2-65조③

|

|

|

| ➤ 금융투자회사의 연간 재산상 이익 총 제공 한도 대비 현 누적 제공액 체크

| 영업규정 제2-65조④

|

|

|

| ➤ 사후보고의 경우 사전보고가 곤란한 사유에 대한 타당성 여부

| 영업규정 제2-67조①

|

|

|

| ➤ 제공 및 수령 내역의 보관 관리(5년)

| 영업규정 제2-67조②

|

|

|

| ➤ 부당한 재산상 이익에 해당하는지 여부

| 영업규정

제2-68조

|

|

|

|

|

|

<신설>

|

05 자금세탁방지(Anti-Money Laundering) 제도

|

|

<신설>

|

1. 관련 규정 등

특정금융거래보고법

| 전체

| 특정금융거래보고법 시행령

| 전체

| 테러자금금지법

| 전체

| 금융투자업규정

(금융위원회)

| 제2-22조(내부통제기준의 설정)

| 제2-30조(자금세탁행위의 효율적 방지체계 구축·운영에 관한 내부통제)

| 특정금융거래감독규정

(금융정보분석원)

| 전체

| 자금세탁방지업무규정

(금융정보분석원)

| 전체

| 표준내부통제기준

(금융투자협회)

| 제81조(자금세탁 방지체제의 구축)

| 제82조(위험기반 자금세탁방지 절차 수립)

| 제83조(보고체계 수립(STR, CTR))

| 제84조(자금세탁방지 관련 자료보존)

| 제85조(자료의 보존방법 등)

| 제86조(보고 사실의 비밀 보장)

| 기타 참고자료

(금융정보분석원)

| 강화된 고객확인제도(EDD) Q&A (2009)

| 자금세탁방지제도의 이해 (2010.7.29)

| 알기쉬운 의심스러운 거래보고(STR) 작성 매뉴얼(2013.8)

| 특정금융거래보고법 개정 주요사항 교육자료(2013.10.7)

| 금융정보분석원 홈페이지(www.kofiu.go.kr)

|

|

|

<신설>

|

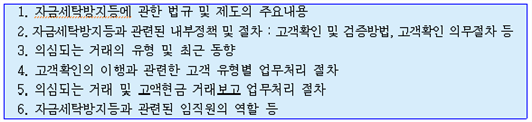

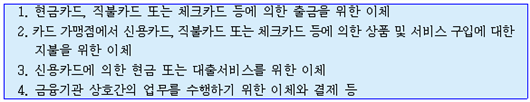

2. 자금세탁 방지제도 소개 (☞ 금융정보분석원 홈페이지: www.kofiu.go.kr)

2-1. 자금세탁 방지제도 ❏ 자금세탁 방지제도의 의의 ➤ 국내·국제적으로 이루어지는 불법자금의 세탁을 적발·예방하기 위한 법적·제도적 장치로서 사법제도, 금융제도, 국제협력을 연계하는 종합 관리시스템 ❏ 자금세탁(Money Laundering) 행위의 개념(특정금융거래보고법 제2조 제4호) ➤ 범죄수익 등의 취득 또는 처분에 관한 사실·범죄수익의 발생 원인에 관한 사실을 가장하거나 특정범죄를 조장하거나 적법하게 취득한 재산으로 가장할 목적으로 범죄수익 등을 은닉하는 행위(범죄수익은닉규제법 제3조) ➤ 마약류범죄의 발견 또는 불법수익등의 출처에 관한 수사를 방해하거나 불법수익등의 몰수를 회피할 목적으로 불법수익등의 성질, 소재(所在), 출처 또는 귀속(歸屬) 관계를 숨기거나 가장(假裝)하는 행위(마약류 불법거래 방지에 관한 특례법 제7조) ※ 공중협박자금 조달금지 제도

▶ 공중 등 협박 목적을 위한 자금조달행위를 금지하기 위하여「공중 등 협박목적을 위한 자금조달행위의 금지에 관한 법률」이 2008년 11월 11일 제정되어 2008년 12월 22일부터 시행되었으며, 2014년 5월 28일 대량살상무기확산과 관련된 자금조달행위도 효과적으로 규제하기 위하여 법률명을「공중 등 협박목적 및 대량살상무기확산을 위한 자금조달행위의 금지에 관한 법률(테러자금금지법)」로 변경됨

▶ 국내에‘테러'에 관한 명확한 개념정의가 없는 현실을 감안하여‘테러자금'이라는 용어 대신,‘공중 등 협박목적을 위한 자금(공중협박자금)'이라는 용어를 사용하여 그 모집, 제공 등을 금지하고 있으며, 동 법에서는 금융거래 제한대상자의 지정과 금융거래 허가제도 등에 대해서도 규율하고 있음

▶ 공중협박자금 조달행위의 개념: 공중협박자금에 이용된다는 점을 알면서 자금 또는 재산을 모집·제공하거나 이를 운반·보관하는 행위와 자금 또는 재산의 모집·제공·운반·보관을 강요 하거나 권유하는 행위

▶ 대량살상무기확산의 개념: 핵무기·화학무기·생물무기 및 그 운반수단에 해당하는 것을 제조, 취득, 보유, 개발, 운송, 이전 또는 사용하는 행위

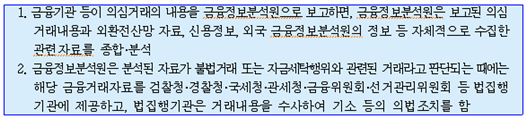

▶ 특정금융거래보고법과의 관계: 특정금융거래보고법에서는 테러자금금지법상 공중협박자금을‘불법재산'에 포함되는 것으로 규정하고 있으며, 금융기관 등은 금융거래와 관련하여 수수한 재산이 불법재산 이라고 의심할 만한 합당한 근거가 있거나 금융거래의 상대방이 자금세탁행위 또는 공중협박자금 조달행위를 하고 있다고 의심되는 합당한 근거가 있는 경우 금융정보분석원장에게 지체 없이 이를 보고(의심거래보고)하도록 규정하고 있음

|

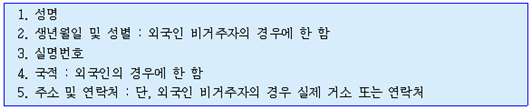

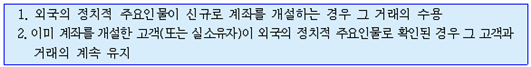

➤ 조세포탈·관세포탈 등의 죄를 범할 목적 또는 세법에 따라 납부하여야 할 조세를 탈루할 목적으로 재산의 취득·처분 또는 발생원인에 관한 사실을 가장(假裝)하거나 그 재산을 은닉하는 행위(조세범 처벌법 제3조, 관세법 제270조, 특정범죄 가중처벌 등에 관한 법률 제8조)❏ 자금세탁방지 관련 법령 및 주요내용 ➤ 특정금융거래보고법 ➤ 범죄수익은닉규제법 ➤ 테러자금금지법 2-2. 고객확인제도(CDD: Customer Due Diligence) ❏ 고객확인제도(특정금융거래보고법 제5조의2) ➤ 금융회사가 고객과의 거래시 성명과 실지명의 이외에 주소, 연락처 등을 추가로 확인하고, 자금세탁행위 등의 우려가 있는 경우 실제 당사자 여부 및 금융거래 목적을 확인하는 제도 ➤ 금융회사는 금융회사에서 제공하는 서비스가 자금세탁행위 등에 이용되지 않도록‘합당한 주의'를 기울여야 함 특정금융거래보고법 제5조의2(금융회사등의 고객 확인의무)

① 금융회사등은 금융거래를 이용한 자금세탁행위 및 공중협박자금 조달행위를 방지하기 위하여 합당한 주의(注意)로서 다음 각 호의 구분에 따른 조치를 하여야 한다. 이 경우 금융회사등은 이를 위한 업무 지침을 작성하고 운용하여야 한다. <개정 2014.5.28.>

1. 고객이 계좌를 신규로 개설하거나 대통령령으로 정하는 금액 이상으로 일회성 금융거래를 하는 경우: 다음 각 목의 사항을 확인

가. 대통령령으로 정하는 고객의 신원에 관한 사항

나. 고객을 최종적으로 지배하거나 통제하는 자연인(이하 이 조에서"실제 소유자"라 한다)에 관한 사항. 다만, 고객이 법인 또는 단체인 경우에는 대통령령으로 정하는 사항

2. 고객이 실제 소유자인지 여부가 의심되는 등 고객이 자금세탁행위나 공중협박자금 조달행위를 할 우려가 있는 경우: 다음 각 목의 사항을 확인

가. 제1호 각 목의 사항

나. 금융거래의 목적과 거래자금의 원천 등 금융정보분석원장이 정하여 고시하는 사항(금융회사등이 자금세탁행위나 공중협박자금조달행위의 위험성에 비례하여 합리적으로 가능하다고 판단하는 범위에 한정한다)

② 제1항의 업무 지침에는 고객 및 금융거래의 유형별로 자금세탁행위 또는 공중협박자금 조달행위의 방지와 관련되는 적절한 조치의 내용·절차·방법이 포함되어야 한다.

③ 제1항 각 호에 따른 확인 조치 등의 대상·기준·절차·방법과 그 밖에 필요한 사항은 대통령령으로 정한다.

④ 금융회사등은 고객이 신원확인 등을 위한 정보 제공을 거부하여 고객확인을 할 수 없는 경우에는 계좌 개설 등 해당 고객과의 신규 거래를 거절하고, 이미 거래관계가 수립되어 있는 경우에는 해당 거래를 종료하여야 한다.<신설 2014.5.28.>

⑤ 제4항에 따라 거래를 거절 또는 종료하는 경우에는 금융회사등은 제4조에 따른 의심되는 거래의 보고 여부를 검토하여야 한다.<신설 2014.5.28.>

[시행일 : 2016.1.1.] 제5조의2제1항, 제5조의2제4항, 제5조의2제5항

|

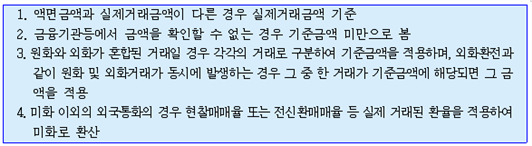

❏ 실제소유자 확인(특정금융거래보고법 제5조의2제1항제1호 나목) ※ 금융정보분석원 보도자료(15.11.10) 참조 ➤ ′06년부터 고객확인제도에 따라 다음의 경우 고객의 신원을 확인하여야 함 ① 신규계좌 개설

② 2천만원(미화는 1만불) 이상 일회성 금융거래(무통장 송금 등)

③ 자금세탁행위 등의 우려가 있다고 금융회사가 판단하는 경우

|

➤ ′16.1.1일 부터는 추가로 실제소유자를 확인하여야 하며, 고객이 개인인 경우와 법인·단체인 경우에 따라 확인 내용이 다름(특정금융거래보고법 시행령 제10조의 4 내지 제10조의 5) (1) 개인 고객

① 타인을 위한 거래를 하고 있다고 의심되거나 고객이 실제소유자가 따로 존재한다고 밝힌 경우에만 실제소유자를 새로 파악*

* 이 경우 외에는‘계좌 명의인 = 실제소유자'로 간주

② 파악된 실제소유자의 실지명의(성명, 주민등록번호)를 확인하고 기재

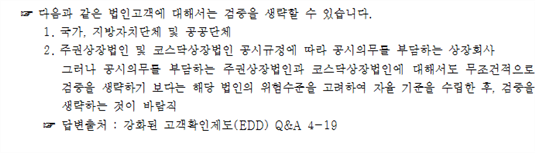

(2) 법인 또는 단체 고객

① 투명성이 보장되거나 정보가 공개된 국가·지자체·공공단체·금융회사 및 사업보고서 제출대상법인의 경우 확인의무 면제 가능

② 다음과 같이 3단계로 실제소유자를 파악

(1단계) 100분의 25 이상의 지분을 소유한 사람

| ⇓ (1단계에서 확인할 수 없는 경우)

| (2단계) ①, ②, ③ 중 택일

① 최대 지분을 소유한 사람

② 대표자 또는 임원·업무집행사원의 과반수를 선임한 주주(자연인)

③ ①·②외에 법인·단체를 사실상 지배하는 사람

* 단, 최대 지분 소유자가 법인 또는 단체인 경우, 금융회사는 3단계로 바로 가지 않고 최종적으로 지배하는 사람을 추적하는 것을 선택할 수 있음

| ⇓ (2단계에서 확인할 수 없는 경우)

| (3단계) 법인 또는 단체의 대표자

|

* 금융회사는 주주, 대표자, 임원 등을 법인등기부등본, 주주명부 등을 통해 확인 가능

③ 파악된 실제소유자의 성명, 생년월일을 확인하고 기재

<실제소유자 확인 의무 도입 후 고객 변동 사항>

| 현행 고객확인제도

|

| 실제소유자 확인 의무 도입 후

| 개인

| 실지명의, 주소, 연락처

| ⇒

| 좌동

| -

| 실제소유자(성명, 주민등록번호)

| 영리

법인

| 실지명의, 업종, 소재지, 연락처

| ⇒

| 좌동

| 대표자 실지명의

| 대표자 성명*

| -

| 실제소유자(성명, 생년월일)

| 비영리

법인

또는

단체

| 실지명의, 설립목적, 소재지, 연락처

| ⇒

| 좌동

| 대표자 실지명의

| 대표자 성명*

| -

| 실제소유자(성명, 생년월일)

| 외국인

및

외국단체

| 위 규정 분류에 따른 각 해당사항

국적, 국내 소재지

| ⇒

| 좌동

| -

| 실제소유자(성명, 실명번호 or 생년월일, 국적)

|

* 개인정보보호 강화 추세를 감안하여 법인고객 대표자의 실지명의(성명, 주민등록번호)를 대표자의 성명으로 변경하여 고객확인의무 이행부담을 완화

|